更新日|2025/11/19

ECサイトにおける決済手段のひとつとして、昨今では後払い決済サービスへの関心やニーズが高まっています。後払い決済サービスは、ECサイトでの購入に不安を覚えたり、クレジットカードを持っていなかったりする利用者に人気の決済サービスですが、ECサイトの運営会社にとっても多くの魅力的な要素があるサービスです。この記事では、後払い決済サービスとはどのようなものなのか、メリット・デメリットと併せて紹介いたします。

この記事の目次

後払い決済とは

後払い決済とは、利用者がECサイトで商品を購入後、手元に商品が届いてから支払いを行う決済方法を意味します。商品到着後に利用者のもとへ請求書が到着し、コンビニや各種アプリ、郵便局などで代金を支払います。

商品を手元で確認した後に支払いを行うシステムのため、ECサイトでの購入に不安を覚える利用者も安心できる支払方法です。

また、クレジットカードを持たない方でも利用できるため、購入層の拡大にも期待ができ、BNPL(Buy Now Pay Later)とも呼ばれます。

後払い決済の仕組み

利用者がECサイトや店舗で商品を購入すると、決済事業者が代金を一時的に立て替えます。その後、利用者は払込票に従い指定期限までに支払いを行います。事業者側は代金を先に受け取れるため、未払いに直接対応する必要はありません。

■後払いの仕組みと流れ

- 1.利用者がECサイトで支払方法に後払いを選択する

- 2.事業者より注文情報をDGフィナンシャルテクノロジー(DGFT)へ通知・登録

- 3.与信結果をDGFTから事業者へ通知

- 4.事業者から利用者へ商品を発送

- 5.配送時の伝票番号を事業者がDGFTへ通知・登録

- 6.DGFTから利用者へ払込票を送付

- 7.利用者がDGFTへ支払いを行う

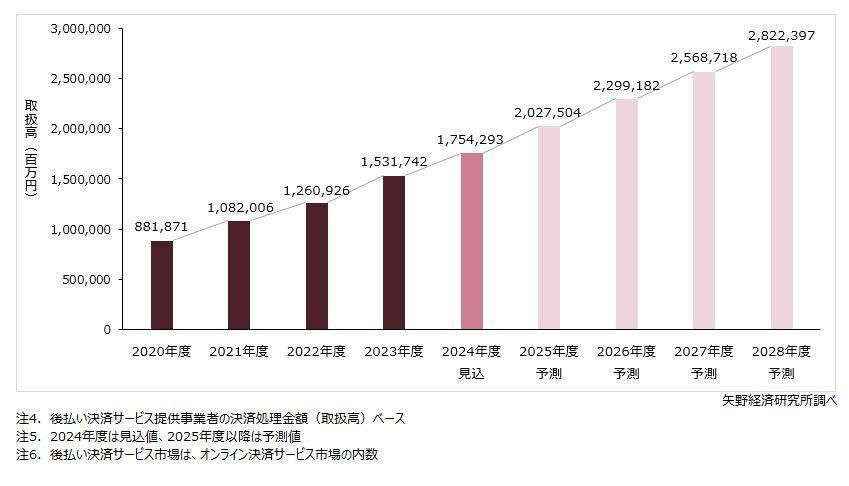

後払い決済サービスの市場規模

矢野経済研究所の調査によれば、国内後払い決済市場は2023年度前年度比121.5%の1兆5,317億円に拡大し、近年はクレジットカードを所有している利用者も、普段は使用しないECサイトでの買い物では後払い決済サービスを利用するなど、クレジットカードと併用する動きがみられていることが特徴です。

出典:矢野経済研究所『オンライン決済サービス市場に関する調査を実施(2025年)』

後払い決済における利用者側のメリット

後払い決済は利用者にとって利便性が高く、購入体験の向上につながります。

ユーザー側のメリットを解説します。

メリット①:クレジットカード不要で誰でも利用可能

クレジットカードの審査や登録が不要なため、学生や主婦など幅広い層が利用できます。現金主義の人にとっても利用ハードルが低いのが特徴です。

メリット②:商品確認後に支払いできる安心感

商品到着後に支払えるため「届かなかったらどうしよう」という不安が軽減されます。返品や交換が必要な場合でも、支払い前に対応できる点は利用者心理に大きな安心を与え、特に初めて使う通販サイトにおいては安心して買い物が出来る利点があります。

メリット③:スムーズな購買体験

購入時に支払い手続きが不要なため、スピーディーに注文完了できます。結果としてカゴ落ち防止や衝動買いの後押しにもつながります。

後払い決済における利用者側のデメリット

後払い決済は、便利な一方で利用者にとってリスクも存在します。

デメリット①:使いすぎによる支払い遅延リスク

現金を使わずに購入できるため、つい利用額が膨らみ支払いに困るケースがあります。

一部のサービスでは信用情報と連動する場合もあるため、利用する決済サービスの仕組みを理解しておくことが大切です。

デメリット②:利用可能額の上限がある

サービスによっては数万円程度の限度額が設定されています。高額商品の購入には不向きであり、利便性が制限される点に注意が必要です。

デメリット③:手数料が発生する場合がある

支払い方法によってはコンビニ払いや銀行振込に手数料がかかるケースがあります。小額決済を繰り返すと負担が増える可能性があります。

後払い決済を事業者が導入するメリット

ECサイト事業者が後払い決済を導入するとどのようなメリットがあるのか、以下に紹介します。

幅広い利用者に対応できる

ECサイトで商品を購入する際には、クレジットカードで決済を行うのが一般的です。しかしクレジットカードを持っていない、またはクレジットカードを使いすぎるのが怖い、セキュリティに不安があるという利用者は一定数存在します。後払い決済なら、クレジットカードを利用することなく決済ができるため、安心して取引を行うことができるのです。

また、商品の現物を確認することなく先払いで購入することに、不安を覚えること利用者もいます。手元に商品が届いてから支払いを行う後払い決済は、先払いの決済方法と比較するとより安心して取引が行うことができる決済サービスと言えるでしょう。

利用者の離脱を防止できる

後払い決済では、購入に必要な情報の煩雑な入力が必要ありません。

クレジットカード番号や利用期限、プリペイドカードのコード番号などの情報を入力する種類の決済方法と比較すると、後払い決済はとてもスムーズに取引を完了できます。

スマートフォンの小さい画面での取引や、移動中の取引もストレスなく行える点はメリットと言えるでしょう。

DGフィナンシャルテクノロジーの決済サービスについて詳しく知りたい方はこちら

後払い決済を事業者が導入するデメリット・注意点

後払い決済には、注意すべき点も存在します。ただし、これらのデメリットは決済代行サービスを利用することで回避することができます。

決済業務が増える

後払い決済を導入した場合、それに伴う決済業務が増加する点に注意が必要です。具体的には請求書の発行や入金管理、問い合わせ対応、未入金者への督促などが挙げられます。

ただし、後払い決済代行サービスを利用すればそれらすべてを代行してもらえるため、このリスクを回避できるでしょう。

未回収のリスクがある

後払い決済は、代金を支払う前に利用者の手元へ商品が届きます。そのため、商品を発送したのに料金を支払ってもらえず、代金が未回収になるリスクがゼロとは言えません。

しかしこのリスクも、後払い決済代行サービスを利用すれば回避できます。後払い決済代行サービスは利用者顧客からの代金回収の前に代金を立替払いしてもらえるため、未回収という事態が発生しません。

利用出来ないサービスや商材がある

高級ブランドや家電、ゲームなど、転売されやすい商品では利用できない場合もあります。

与信審査の影響

一部サービスでは購入時に与信審査が行われ、結果によっては利用できない場合があります。利用者体験に影響を与える点に注意が必要です。

後払い決済サービスの選び方のポイント

後払い決済サービスを手がけている企業は多くありますが、選ぶ際にはいくつかのポイントが存在します。導入後に思ったよりコストがかかってしまわないよう、以下のポイントを参考にしてください。

利用限度額が商品に適しているか

後払い決済代行サービスによって、利用者の利用限度額は異なります。

たとえば、比較的高額な(1万円以上など)商品が主力商品であるECサイトで、利用限度額が低い後払い決済サービスを導入してしまった場合、すぐに利用限度額に達してしまい、後払いを効果的に利用できないリスクがあります。

導入対象のECサイトで利用者が毎月利用される平均金額を調査し、その額より余裕をもった利用限度額のサービスを選択するのがよいでしょう。

入金サイクルが自社のキャッシュフローに合っているか

利用者が後払い決済を利用する場合、まず後払い業者の決済機関が利用代金を立替払いし、その後決済代行サービスを通して事業者へ入金を行います。後払い決済サービスによって、事業者へ入金が行われるタイミングはさまざまです。

【入金サイクル例】

- 15日締め末日払い

- 月末締め翌月末日払い

- 月末締め翌々月末払い など

導入の際は、お金の管理や資産繰りなどがしやすくなるよう、自社のキャッシュフローに合っているサービスを選びましょう。また、手数料に関しても確認が必要です。

導入コストと手数料体系

初期費用・月額費用・取引手数料などのバランスを確認し、自社に適したサービスを選びましょう。

後払い決済サービスはDGFTがおすすめ!

後払い決済サービスは、幅広い決済ニーズに応える総合決済プロバイダーであるDGフィナンシャルテクノロジーがおすすめです。

DGフィナンシャルテクノロジーが提供する後払い決済サービス「ベリトランス後払い」は、後払い決済サービスを提供するデジタルガレージグループ会社の株式会社SCOREのシステムを基盤にしています。

「ベリトランス後払い」には、主に以下のような強みがあります。

- 銀行や郵便局が近場になくても全国の主要コンビニでいつでも支払いが可能なため、利用者の利便性が大きく向上します。

- 審査を通過した注文代金についてはDGFTが100%保証します。初回注文や高額注文(~55,000円)の利用者も後払いが利用可能です。また、利用者の支払いにかかわらず、立替先払いを行うため、資金繰りの改善を実現できます。

- 与信審査や払込票発行、未払いに対する催促など、運用~請求・回収業務はすべて代行するので、事業者の請求の手間は一切かかりません。

- 他決済との後払い決済の一括導入が可能であり、同一のシステムで他の決済手段との一元管理が可能です。

後払い決済サービスの導入をお考えであれば、DGフィナンシャルテクノロジーの「ベリトランス後払い」をぜひ一度ご検討ください。

まとめ

ECサイトでのお買いものの際にクレジットカードが不要で、手元で商品を確認してから支払いができる後払い決済サービスの利用が増えています。導入する事業者にも多くのメリットがあり、新規利用者層の拡大や新規獲得時の離脱防止などが期待できるサービスです。決済業務の増加や未回収リスクなど懸念点も存在しますが、後払い決済サービスを利用することで回避できます。後払い決済サービスを選択する際はいくつかのポイントを確認し、自社に合ったサービスを導入するようにしましょう。

後払い決済に関するよくある質問

後払い決済とコンビニ決済の違いは?

コンビニ決済は購入前にコンビニで支払う「前払い」、後払い決済は商品受け取り後に支払う仕組みです。タイミングが大きな違いとなります。

お問い合わせ

お問い合わせ