更新日|2023/07/06

現在オンライン決済サービスを利用しているものの、オンライン決済にかかるコストを負担に感じている事業者は多いのではないでしょうか。本記事では、決済にかかるコストを削減できるケースや具体的な方法をご紹介します。

この記事の目次

決済コストの削減を検討すべきケース

事業の拡大を検討している

スタートアップを中心に利用されることが多いASPのカートサービスは決済サービスが付随しているものもあり、事業者側はEC事業を始めるにあたって決済代行会社と契約する必要がなく、多くの場合オンライン上の申請のみですぐに決済の導入が可能です。

また、自社ECサイトを構築したいスタートアップやスモールビジネスを運営している事業者をターゲットとして、月額固定費がなく、決済手数料のみのシンプルな料金体系を採用している決済代行サービスもあります。こういった決済代行サービスも、多くは利用申し込みから利用開始までオンラインで完結し比較的早く導入できるというメリットがあり、新たに事業を立ち上げたい企業にとっては魅力的です。

一方で、上記のようなサービスは決済手数料が固定のため、売上が大きくなると相対的に決済コストが高くなってしまう可能性があります。

■決済手数料のシミュレーション

| 年商 | 料率3.6%の場合の決済手数料 | 料率3.5%の場合の決済手数料 | 差額 |

|---|---|---|---|

| 1億円 | 360万円 | 350万円 | 10万円 |

| 100億円 | 3億6,000万円 | 3億5,000万円 | 1,000万円 |

そのため、

- 現在ASPのカートサービスに付随する決済サービスを利用している

- 今後ECサイトの規模が大きくなる見込み

- フルスクラッチやオープンソース、パッケージ型のカートなどへの切り替えを検討

しているといった事業者は、契約内容に柔軟性があり個別見積もりの提示がある決済サービスに切り替えることがおすすめです。

事業者ごとに個別見積もりを提示する決済代行会社は、サービス内容・事業規模などによって最適な見積もりを提示するため、手数料が一律の決済サービスに比べて中長期的に決済にかかるコストを削減できる可能性があります。

決済導入後、5年以上コストの見直しをしていない

決済サービスを5年以上利用していながら決済コストを見直していない場合は、改めて他のプランも検討することでコストを削減できる可能性があります。

決済サービスの手数料は決済代行会社によって差があるのはもちろん、ECサイトの規模や商材などによっても異なります。

決済サービスの導入から5年も経てば、ECサイトの規模や理想の条件が導入当初とは大きく変わっていることもあるでしょう。5年ほど同じ決済サービスを使い続けていて一度も見直しを行っていない場合、現在の自社のサイトの条件をもとに複数の決済代行会社から見積もりを取ることで、より自社の現状に即した料率の適用を交渉できる可能性があります。

決済手段によって複数の会社と契約している

決済手段によって複数の決済サービス会社と契約している場合も、決済コストを見直す価値があります。

決済サービス会社によって対応している決済手段は異なります。現在、決済手段によって複数の決済代行会社と契約している状態なら、一社にまとめることで決済サービスの固定費を圧縮できる場合もあるでしょう。

また、契約を一本化することで売上や入金なども一元管理でき、自社内の経理処理にかかる人的コストや運用コストを削減できるメリットも期待できます。

決済コストを削減する具体的な方法

決済代行会社を1社にまとめる

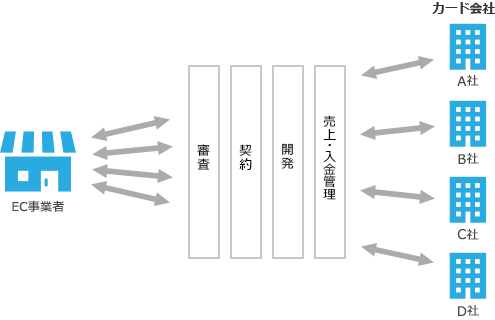

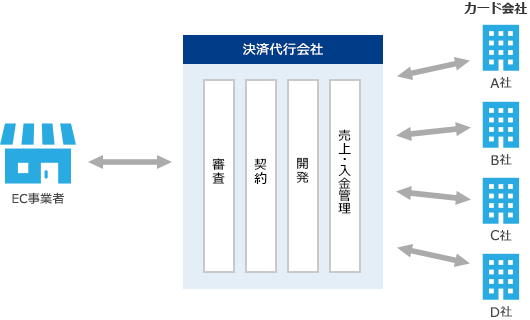

■複数の決済機関または決済代行会社と契約する場合

契約企業ごとに審査・契約・開発・経理処理が必要

■決済代行会社をまとめる場合

審査・契約・開発・経理処理の一本化が実現。

クレジットカード、キャリア決済、電子マネーなど各決済手段を提供している決済機関または決済サービス会社と個別に契約していると、会社ごとに別のシステムを利用しなければなりません。問合せも別窓口となるため運用の手間がかかる上、入金日もぞれぞれ異なるため経理処理の手間も発生します。

導入したい決済手段を一つの決済代行会社からまとめて導入することで、管理画面や問合せ窓口、入金日を一本化することができ、初期費用や月額の固定費なども圧縮することが可能です。

各社から見積もりを取って比較する

決済代行会社は数多く存在し、それぞれ料金体系が異なるため、相見積もりを取って比較することをおすすめします。

決済サービスを導入する際は、まず決済サービス事業者や決済代行会社に問合せしてサービス内容や見積もりの提案を受けます。

見積もりの提示を受ける際は、事業内容、事業規模や、年商・月商に関する資料をまとめておくと、決済手数料の料率の相談までがスムーズに進むでしょう。事業を新規に立ち上げるケースなど過去の実績がないときは、将来的な計画でも問題ありません。

見積もり比較でチェックすべきポイント

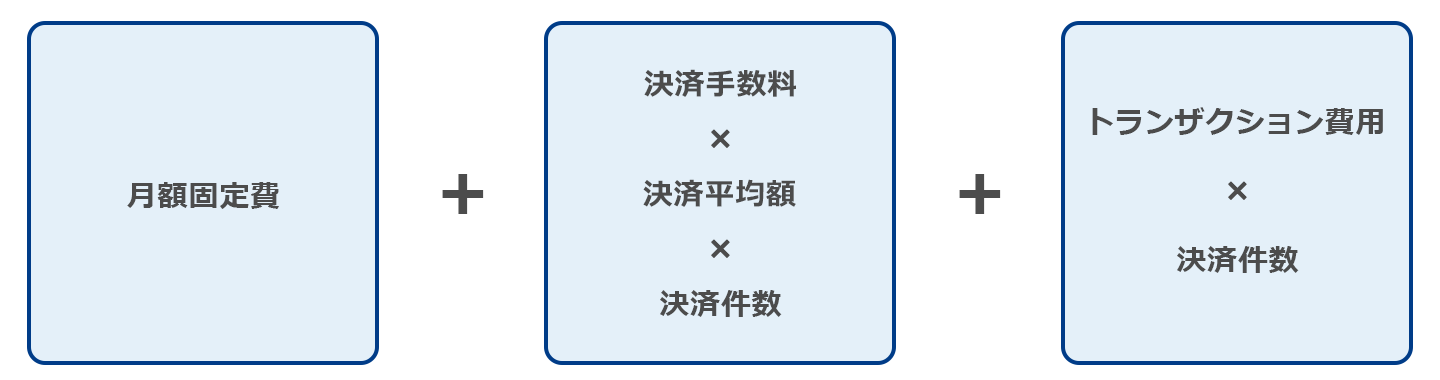

決済サービスを利用する際は、大きく分けて次の4つの費用が発生します。

- 初期費用:導入に必要な手続きや導入サポート、システム設定費用

- 月額固定費:決済代行サービスを利用するためのシステム費用

- 決済手数料:決済金額に対し、取扱い商材や流通額により定められた料率で発生する費用

- トランザクション費用:決済1件当たりのデータ通信費用

見積もりを取ったら、初期費用のチェックはもちろん、それぞれ以下の計算式に当てはめて現在の月額の決済コストと比較し、中長期的に費用対効果の向上が期待できそうか検討しましょう。

<決済サービスの月額費用>

事業規模が大きい、あるいは今後拡大していく見込みの企業が特に注意するべき項目は決済手数料(率)です。決済手数料が高いままであれば、取引件数が増えるほど月々の決済コストも上昇し、収益を圧迫する可能性があります。

DGフィナンシャルテクノロジーの決済サービスについて詳しく知りたい方はこちら

決済代行会社を選ぶときに重視したいコスト以外のポイント

決済機能はECサイトの重要なサービスの一部です。ただ安さだけで選ぶと失敗する恐れがあるため、以下のようなポイントも併せて検討することをおすすめします。

自社に合った決済手段が用意されているか

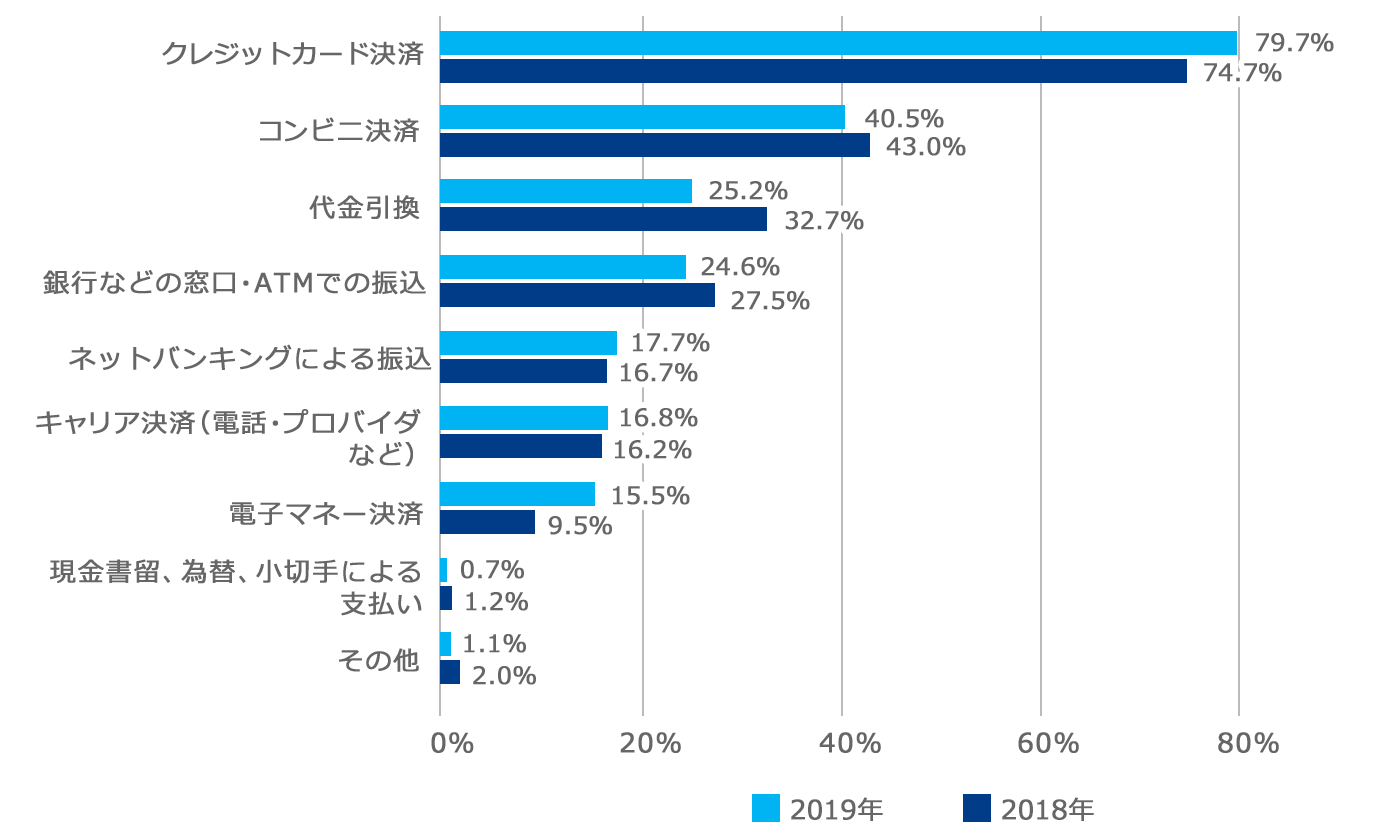

出典:総務省『令和2年版 情報通信白書|インターネットの利用状況』

決済コストの削減のためには、契約先を一つにまとめるのもポイントです。ただし、決済代行会社を一本化することで、対応できる決済手段が減ると顧客の利便性を損なう可能性があります。

そこで、決済代行会社を選ぶ際は、現在必要な決済手段に対応しているかはもちろん、将来的に導入する可能性があるものも含めて、豊富な決済手段が用意されている決済代行会社を選択するのが重要です。

セキュリティは万全か

システムのセキュリティが甘いと、個人情報流出や不正使用につながり、金銭的な損害はもちろん、社会的な信用を失う恐れがあります。

- 決済代行会社が提供するシステムに強固なセキュリティ基盤が用いられているか

- 不正検知システムは提供されているか

といったポイントをチェックしましょう。

信頼できる導入実績があるか

決済サービスの導入社数が豊富で、提供している業界や業態の幅が広い決済代行会社であれば蓄積されているノウハウも多く、さまざまなケースやビジネスモデルに対応できます。

自社と似ている業種・業態で導入実績があれば交渉もスムーズで、実際の運用におけるサポートやトラブル対応なども安心して任せられるでしょう。決済代行会社を選ぶ際は導入実績にも注目することが大切です。

決済コストにお悩みならDGフィナンシャルテクノロジーにご相談ください

DGフィナンシャルテクノロジー(DGFT、旧ベリトランス)は、年間9.8億件、取扱高5.3兆円※の決済処理を行っており、マルチ決済ソリューション「VeriTrans4G」をはじめとした豊富な決済サービスを提供することで、幅広い業種・業態の事業者を支援しています。

※2022年4月〜2023年3月末デジタルガレージグループの決済/FinTech事業の集合体である「プラットフォームソリューション・セグメント」における実績。

決済手段は、クレジットカード決済をはじめコンビニ決済、銀行決済など定番のものに加え、メルペイ、Amazon PayをはじめとしたID決済まで、全30種類以上の決済手段を一括導入・一元管理することが可能です。

また、国際的なクレジットカード業界のセキュリティ基準であるPCI DSSに準拠していることはもちろん、ISO/IEC 27001(情報セキュリティマネジメントシステム)やプライバシーマークの認定を受けており、事業者、消費者ともに安心してサービスを利用できる環境を提供しています。

DGフィナンシャルテクノロジーは、営業スタッフによるヒアリングの後、ご要望に応じて事業者様に最適な決済ソリューションをご提案し、お見積書を提出します。現在の決済コストにお悩みのご担当者様は、ぜひお問い合わせください。

お問い合わせ

お問い合わせ