更新日|2026/02/03

ECサイト事業においてクレジットカード決済を導入するにあたって、まず検討すべきポイントが導入費用です。決済サービス提供会社や決済代行会社によって料金体系は異なり、またクレジットカードブランドやその他決済手段のラインナップ、サービス内容もさまざまで、導入する際はそれらのポイントを比較した上で自社に合う方法を選択する必要があります。

本コラムでは、クレジットカード決済導入にかかる基本的な費用やオプション、自社に最適な決済サービス事業者の選び方や注意点を紹介します。

この記事の目次

クレジットカード決済の導入にかかる費用の内訳

クレジットカード決済を利用する上で発生する主な費用は、初期費用、月額固定費、決済手数料、トランザクション費用の4つに分類されます。

| 初期費用 | 決済システムの開発・組み込みに必要な費用 |

|---|---|

| 月額固定費 | システムの利用料やデータの管理費用、運用サポート費用 |

| 決済手数料 | 決済金額に対し個別のパーセンテージで決まる費用 |

| トランザクション費用 | ECサイトから送信された決済データを決済代行会社が処理する際にかかる費用 |

決済事業者が提供しているオプションサービスの利用には、別途費用がかかるケースがあります。

DGフィナンシャルテクノロジー(DGFT)では、クレジットカード決済のオプションサービスとして、固定の会員IDでクレジットカード番号を管理、当該情報を利用して次月以降の課金を実施するカード番号保存機能「PayNowID」、登録済みクレジットカードのカード番号や有効期限を毎月確認して変更があれば自動更新する「洗替機能」、本人認証パスワードを用いることで不正利用を防ぐ「3Dセキュア」の他、注文情報から不正利用を事前検知して盗用被害やチャージバックを防止する「不正検知システム」などを提供しており、これらを利用する場合は追加費用が発生します。

クレジットカード決済を導入する方法は大きく2つ

ECサイトなどのオンラインサービスにクレジットカード決済を導入する方法は、アクワイアラ(クレジットカード会社)と直接契約してシステム接続する、あるいは、決済代行会社を利用するという2つのパターンがあります。

アクワイアラ(カード会社)と直接契約

■決済機関と個別契約する場合

アクワイアラと直接契約すると、決済代行会社を経由しない分手数料が安くなる可能性があり、この点がメリットと言えるでしょう。

一方で、複数の国際カードブランドのクレジットカード決済を直接導入する場合は、各アクワイアラと個別に契約する必要があります。各アクワイアラと契約やシステム上の実装を自社で行わなければならないため、導入する事業者側の負担が大きくなってしまう点に注意が必要です。

各アクワイアラとの審査や契約締結を行い、さらに個別にシステム開発や売上・入金管理を行うにはそれなりの工数がかかり、人的・経済的リソースを費やさなければならないことを考慮すると、必ずしもアクワイアラとの直接契約がコストメリットが大きいわけではありません。また、各アクワイアラのシステムと接続するための開発工数が増える分、メンテナンスによるシステムの稼働停止やその他システムトラブルのリスクも増加することになり、利用者の離脱につながる機会損失の可能性がある点も考慮したいポイントです。

決済代行会社と契約

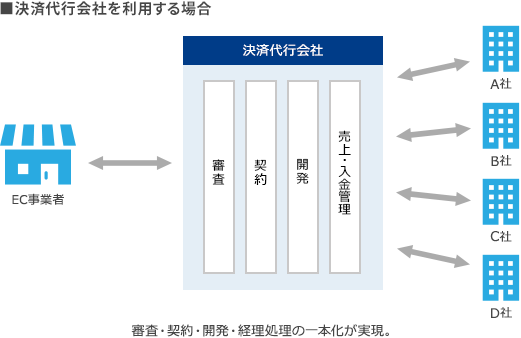

■決済代行会社を利用する場合

決済代行会社とは、アクワイアラ(クレジットカード会社)やその他決済サービス提供会社とECサイト事業者の間に入り、各種決済サービスを提供している会社を指します。

決済代行会社と契約すれば、その会社が扱っているさまざまな決済手段をワンストップでまとめて導入できる上、契約やシステム構築はひとつの決済代行会社と行うだけで完結するため、ECサイト運営者は契約やシステム連携の手間・時間を削減することも可能です。

現状、ECサイトなどに決済サービスを実装しておらず、今後新たにオンライン決済を導入するという場合は、決済代行会社を利用するメリットは十分にあります。

クレジットカード決済導入のメリット

クレジットカード決済はオンラインで最も利用率の高い決済手段です。ユーザーが普段使用しているクレジットカード決済に対応していないと、商品・サービスの購入手続きの途中で離脱してしまう恐れがあります。

また、クレジットカード決済は代金引換のように追加の手数料負担がなく、クレジットカード独自のポイントも貯まるため、ユーザーの満足度が高い決済手段でもあるといえます。

購買機会を逃さず、ユーザーの利便性を高めるためにも、ECサイト運営においてクレジットカード決済への対応は必須といえるでしょう。

クレジットカード決済導入のデメリット

クレジットカード決済を導入する際は、初期費用や決済手数料がかかります。ただしオンライン決済は種類を問わず初期費用や月額費用などの基本費用がかかるのが普通です。ECサイト運営においてクレジットカード決済が不可欠であることを考えると、導入費用はデメリットというよりも、ECサイト事業における必要経費と考えることもできます。

むしろ、より注意する必要があるのは開発の工数やサポート面でしょう。決済サービスを導入する際は決済サービス提供会社のシステムとの接続や自社システムの開発が必要で、そのための工数・費用を要します。クレジットカード決済を導入する際は、「仕様上問題なく導入できるか」「導入メリットに見合わないような多くの工数が発生しないか」「スムーズに接続できるようなサポートがあるか」などを確認することが大切です。

クレジットカード決済の導入費用を比較するときのポイント

初期費用が無料の会社と有料の会社の違い

決済代行会社の中には、主にスモールビジネスやスタートアップ向けに初期費用や月額費用が無料でスピーディに導入できることを訴求している会社もあります。ただし、これらの決済代行会社の多くは事業規模にかかわらず手数料が一律となっているため、事業が成長したときには手数料負担が大きくなることがある点に注意が必要です。また、スピーディかつ手軽に導入しやすい反面、機能や決済手段のラインナップが限られていたり、サポート内容が限定されていたりといった場合もあります。

一方、初期費用や月額費用がかかる会社は、一見すると負担が大きいように感じられますが、個別見積で手数料を交渉できる可能性がある他、決済手段が豊富で拡張性が高く、サポートも充実しているといった特長があります。

初期費用や月額固定費が無料だと短期的にはコスト優位性があるように見えますが、事業規模が拡大して年商が大きくなった場合は、決済手数料のような変動費率が低い方が長期的に見てコスト面の恩恵を受けられるといえます。

決済代行会社を選ぶ際は、料金体系だけでなくサービスの豊富さやサポート面などの違いを見極めた上で、自社のビジネスモデルや規模に合った会社を選ぶのが重要です。

見積を取って長期的な費用対効果を検証する

決済代行会社は規模や対応する決済手段などさまざまで、各社ごとに料金体系が異なるため、相見積を取って比較することがおすすめです。

決済サービスを導入するにあたっては、決済代行会社に問い合わせて、詳しいサービス内容や金額を確認するところからスタートします。見積を取る際は、現在の年商・月商や将来的な売上計画も提示すると、スムーズに料率の相談が可能です。

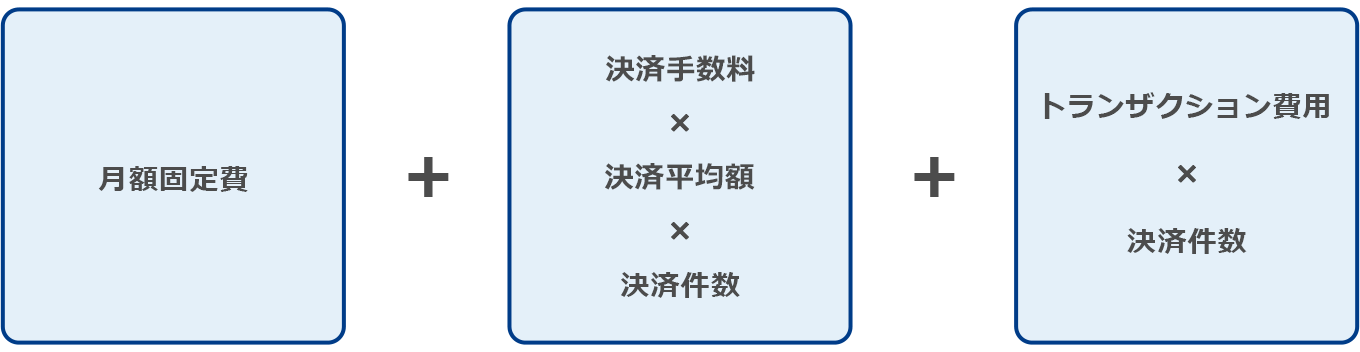

以下の計算式から月額費用を算出すると、中長期的なコストを比較検討しやすいでしょう。

月額費用 = 月額固定費 +(決済手数料×決済平均額×決済件数)+(トランザクション費用×決済件数)

■決済代行サービスの月額費用のシミュレーション

機能の拡充性

将来的にサブスクリプション型の継続ビジネス事業や越境EC事業を展開する計画があるなら、継続課金や洗替、国際決済などにも対応できる拡充性の高い決済代行会社を選択するのがおすすめです。

導入までに必要な日数

初期費用無料の決済代行会社はスタートアップやスモールビジネス向けにサービスを提供していることが多いため、最短当日に導入できるサービスもあります。一方、初期費用や月額費用が設定されている決済代行会社は、問い合わせから導入まで1か月程度要するのが一般的です。導入を検討している場合は早めに相談しておきましょう。

オプションサービスの追加費用

継続課金、クレジットカード洗替サービス、3Dセキュア、不正検知システムなどのオプションサービスは決済代行会社によっては別途費用が発生するケースもあります。

現在必要な機能はもちろん、将来的に導入する可能性のあるオプションを事前に検討し、その追加費用も踏まえて今すぐに導入すべきかどうか検討しましょう。

なお、クレジットカード情報の盗用による不正利用被害は年々増えており、ECサイト運営においてセキュリティ対策は必須です。3Dセキュア、券面認証(セキュリティコード)、属性・行動分析(不正検知システム)、配送先情報などの不正利用対策を取り入れることは、事業規模にかかわらず必須と言えます。

出典:クレジット取引セキュリティ対策協議会『クレジットカード・セキュリティガイドライン【6.0 版】』

DGフィナンシャルテクノロジーの決済サービスについて詳しく知りたい方はこちら

クレジットカード決済を導入する手順

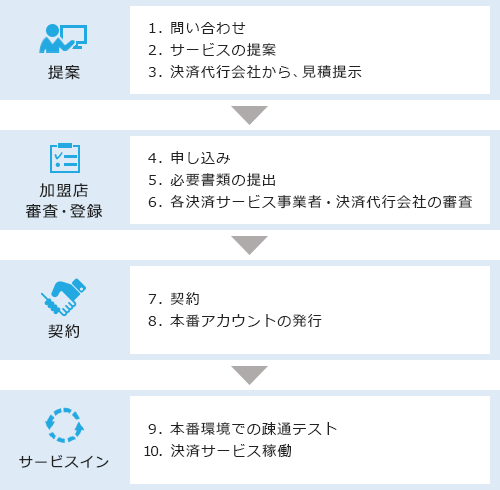

まず、検討している決済代行会社に問い合わせを行い、サービスや見積提案を受けた上で、申し込み・審査を経て契約し、テスト後にサービス稼働という流れとなります。

申し込みにあたっては、「加盟店申請書」、「取扱商品説明資料」などの書類が必要です。

問い合わせから決済サービスが実際に稼働するまでは1か月程度かかるため、余裕を持って問い合わせ・申し込みを行うことをおすすめします。

クレジットカード決済の導入は決済代行会社がおすすめ

1社との契約のみで豊富な決済手段をまとめて導入できる

決済代行会社を利用しない場合、導入したい決済手段を提供する決済サービス提供会社それぞれと契約を結ぶ必要があります。この場合、1社ごとに交渉・審査を行わなければならないだけでなく、自社サイトに決済システムを接続するための開発の工数・費用がぞれぞれかかるため、負担は少なくありません。

一方、決済代行会社を利用すれば、決済代行会社が扱っている決済手段をまとめて導入できるため、多くの手間をかけることなく決済手段を充実させることが可能です。

売上・入金を一元的に管理できる

複数の決済サービスを個別に契約する場合、支払サイクルや管理ツールも各社で異なるため、入金チェックや帳簿処理といった経理業務の手間がかさむ恐れがあります。

一方、決済代行会社を利用すれば、それぞれの決済手段の入金スケジュールが決済代行会社を通じて一本化され、単一のツールで一元管理できるため、管理コストを大幅に削減することが可能です。

高度なセキュリティを確保できる

クレジットカード情報の盗用による不正利用被害は年々増えており、ECサイトでは決済システムのセキュリティ対策は重要な課題のひとつとなっているものの、自社内で環境を整備するのはハードルが高いのが現状です。

決済代行会社は強固なセキュリティ体制を整備しており、決済代行会社と契約すればその恩恵を受けられるというメリットがあります。

クレジットカード決済の導入は決済代行会社がおすすめ

DGフィナンシャルテクノロジー(DGFT)は、マルチ決済ソリューション「VeriTrans4G」、端末レス決済サービス「Cloud Pay Neo」をはじめとした豊富な決済サービスを提供し、幅広い業種・業態の事業者様を支援しています。

決済手段はクレジットカード決済をはじめコンビニ決済、銀行決済など定番の決済手段からメルペイ、Amazon Payなど最新の決済手段まで、全40種類以上の決済手段を扱っており、事業者様はこれらの決済手段の一括導入・一元管理が可能です。また、越境EC事業の支援に向けて、Alipay+決済、PayPal決済、多通貨クレジットカード決済など国際決済にも対応しています。

また、国際的なクレジットカード業界のセキュリティ基準であるPCI DSSに準拠していることはもちろん、不正利用の具体的方策として本人認証サービスを提供しているほか、不正検知サービスは複数のラインナップから事業者様に最適なサービスを選択していただけます。その他、配送先情報を利用した不正利用防止対策やクレジットカードの属性確認の仕組みもオプションとして用意し、クレジットカード・セキュリティガイドラインで提示されている不正利用対策を網羅しています。

お問い合わせ

お問い合わせ