更新日|2022/02/02

決済代行サービスは、初期費用や月額固定費など複数の料金項目があり、それぞれの金額は決済サービスを提供している会社によって異なります。そのため、決済サービスを導入する際に、どのサービスを選べばよいのか迷ってしまうという事業者様も少なくないでしょう。

決済代行サービスを選ぶポイントは事業者の事業規模やビジネスモデルに応じて異なるため、いくつかのサービスを比較し慎重に選ぶことが重要です。本コラムでは、決済代行サービスの料金体系や、種類ごとのメリット・デメリット、自社に合うサービスを選ぶポイントを解説します。

この記事の目次

決済代行サービスの料金体系

オンラインの決済代行サービスを利用する上で発生する費用は、大きく分けて初期費用・月額固定費・決済手数料・トランザクション費用の4つに分類されます。

| 初期費用 | 導入時に発生 | 決済システムの開発・組み込みに必要な費用 |

|---|---|---|

| 月額固定費 | 毎月定額で発生 | システムの利用料やデータ管理費用、運用サポートに係る費用 |

| 決済手数料 | 決済1件ごとに発生 | 決済金額に対し、決済手段ごとに個別のパーセンテージが設定。 1件〇円と設定される場合もある。 |

| トランザクション費用 | 処理1回ごとに発生 | ECサイトから送信された決済データを決済代行会社が処理する際にかかる費用。 |

オプションサービスの利用料も

決済事業者がオプションサービスを有償で提供している場合は、別途追加費用がかかります。

例えば、DGフィナンシャルテクノロジー(DGFT、旧ベリトランス)の場合、クレジットカード決済のオプションサービスである継続課金、クレジットカード洗替サービス、3Dセキュアのほか、不正検知システムをご利用される場合、別途費用が発生する仕組みです。

決済代行サービス、2つの料金体系

現在多く利用されている決済代行サービスの料金体系は大きく2つに分けられます。1つ目は初期費用、月額固定費、トランザクション費用はかからず、決済手数料のみが発生するタイプ。2つ目は上記の表で紹介した4種類の手数料(初期費用・月額固定費・決済手数料・トランザクション費用)が発生するタイプです。

初期費用や月額費用が無料の会社と、DGフィナンシャルテクノロジーのような初期・月額費用がかかる会社では、どのような違いがあるのか下の表にまとめています。

詳しくは後述しますが、初期・月額費用が無料の会社はサービスの申し込みから利用開始までが早いものの、決済手段のメニューが絞り込まれていることが多いです。一方、初期費用や月額費用がかかる決済代行会社は導入に1か月~1か月半程度の期間がかかりますが、決済拡充性があり、サポートが充実しているという傾向があります。

| 初期費用や月額費用が無料の決済代行会社 | 初期費用や月額費用がかかる決済代行会社(DGFTなど) | |

|---|---|---|

| 適している企業 | スタートアップ、スモールビジネス向け | 中~大規模事業者 |

| 導入までの期間 | 短い | 1か月~1か月半程度 |

| 決済拡充性 | 低い →事業の拡大に対応できない可能性がある |

高い |

| 手数料 | 基本的に一律 | サイトの条件や規模などに応じて相談が可能 |

| サポート | 少なめ | 手厚い |

初期費用や月額費用が無料の決済代行会社のメリット・デメリット

■メリット

初期費用がかからないため、ECサイトの立ち上げ時にコストを抑えてスタートできます。

申し込みから数日で利用できるサービスもあり、サイトオープンまでのスピードが重要な事業者にとっては、申し込みから利用まで時間をかけずにスタートできる点が魅力です。

■デメリット

基本的にどの事業者に対しても手数料が一律なため、決済手数料のディスカウントがなく、後々事業が成長した際に売上に比例して手数料も増加し、手数料が負担となる場合があります。

機能はシンプルに絞り込まれていることが多く、利用できる決済手段のラインナップがクレジットカード決済+その他数種類の決済手段というサービスが一般的です。

また、継続課金機能を利用する事業者は「自社のビジネスの課金方式に適合するか」などのポイントをチェックしておく必要があります。

サポート内容が限定されていることがある点もデメリットです。決済代行会社とのやり取りは基本的にオンラインで完結し、電話や対面の対応がないケースも少なくありません。外資系の決済代行会社はサービスの仕様書が日本語に対応していない場合もあるので、事前にチェックしておくことをおすすめします。

初期費用や月額費用がかかる決済代行会社のメリット・デメリット

初期費用や月額費用がかかる決済代行会社は、基本的には日本国内での実績が豊富な中規模~大手の会社です。主に中~大規模の事業者向けに決済サービスを提供しています。

■メリット

- <中長期的な費用対効果が高い>

-

料金が全事業者一律ではなく、事業者ごとに個別見積もりを提示しているため、自社の事業状況に合わせて最適な料金プランの提案が受けられます。

日本国内で多くの実績があり、各決済サービス提供会社との関係が深い点も特徴です。決済サービス提供会社に事業者のサイトの情報を共有することで、決済手数料の交渉ができる場合もあります。

これらのことから、導入する決済サービスのコストメリットが中長期的に大きくなる可能性があるのです。

- <決済拡充性が高く幅広い要望に応えられる>

-

また、クレジットカード決済や銀行決済といった定番の決済手段に加え、メルペイやAmazon Pay、Apple Pay、Google Payなど最新の決済手段に対応していることが多く、決済手段のラインナップが比較的幅広いという強みもあります。

営業担当から事業者のビジネスモデルや業種に適した決済手段や決済ソリューションを提案してもらえるという、付加価値の高さも魅力です。

不正検知サービスをはじめ不正利用・情報漏えい対策のセキュリティソリューションが充実していることも多くあります。

- <導入から運用までの手厚いサポート>

-

日本発の大手の決済代行会社なら仕様書が日本語で書かれているため、日本人スタッフによるシステム開発が中心の事業者にとっては安心でしょう。なお、DGフィナンシャルテクノロジーでは日本語に加えて英語の仕様書も開示しており、英語を利用する開発担当者や海外での開発にも対応しやすい点が強みです。

開発面、運用面それぞれに専用の問合せ窓口が用意されていることが多く、導入から運用まで手厚くサポートしてもらえます。チャットやメールだけでなく電話などでトラブル対応してくれる決済代行会社もあり、疑問点や不具合がある場合でも安心です。

決済代行サービスだけでなく、ECサイトの戦略立案、マーケティング支援まで幅広いソリューションの提案を行っている決済代行会社もあり、EC周辺の課題に対して幅広く相談できる点も魅力です。

■デメリット

初期費用がかかるため、スタートアップ時の費用をなるべく抑えたい事業者にとっては初期費用が負担となる場合があります。

問い合わせを行ってから、営業担当によるヒアリング・提案、そして審査を経て契約、サービスインという流れであるため、問合せから導入まで1か月~1か月半ほど時間がかかる傾向があります。そのため、導入時はある程度余裕を持って準備しておくことが必要です。

DGフィナンシャルテクノロジーの決済サービスについて詳しく知りたい方はこちら

自社に合った料金体系の決済代行会社を見極めるポイント

決済サービスは事業の変化や拡大のタイミングで見直して、他社に切り替えることも可能です。

とはいえ、「とにかく早く始めたいから」と十分に検討せずに切り替え先の決済代行会社を選ぶのはおすすめできません。なぜなら、将来的に事業が拡大してからサービスを切り替えるという場合、切り替え先の決済代行サービスに初期費用を支払うだけでなく、決済サービスとECサイトを接続するためのシステム開発費用や工数も発生することになり、決して負担は少なくないからです。

そこで、決済代行会社を選ぶ際は、今後の事業計画やサービスの将来性も踏まえて検討することをおすすめします。以下では、決済代行サービスを選ぶポイントを紹介します。

将来的な事業計画の変化に対応できるか

今は行っていなくても、将来的にサブスクリプション型のビジネスや越境EC展開を行うなどの見通しがあるならば、継続課金や洗替、国際決済などにも対応できる拡張性の高い決済代行サービスを選択するのがおすすめです。

一方、都度課金での物販・デジタルコンテンツの販売のように、固定的なビジネスモデルであれば、決済手段や機能が限定されている初期費用や月額費用が無料の決済サービスでも十分な可能性もあります。

導入にかかる日数

スタートアップやスモールビジネス向けの初期費用無料の決済サービスは、最短当日で導入できるものもあります。とにかく早く決済システムを使いたいならこちらがおすすめです。

一方、初期費用や月額費用がかかる決済代行会社は、問い合わせから導入まで1か月~1ヵ月半程度が目安となります。

もっとも、納期は重要であるものの、多機能を提供しているため導入から利用開始まで一定期間かかるケースが多く、決済システムは一度導入したら長く使うため、導入時の日数にとらわれすぎず他の要素も考慮しながら慎重に検討することがおすすめです。

長い目で見た費用対効果を検討する

初期費用や月額固定費が無料だと、短期的にはコスト優位性があるように思えますが、事業規模(年商)が大きい場合は、決済手数料といった変動費が安い方がメリットがあります。

費用について調べるなら、決済代行サービスは複数あり、それぞれ費用が異なるため、相見積もりを取って比較するのがおすすめです。

導入する際は、まず決済サービス提供会社・決済代行会社に問い合わせしてサービス内容や見積もりの提案を受ける流れとなります。見積もりを取る際は、直近の年商・月商や、将来的な収益計画をまとめておくとスムーズに料率の相談が可能です。

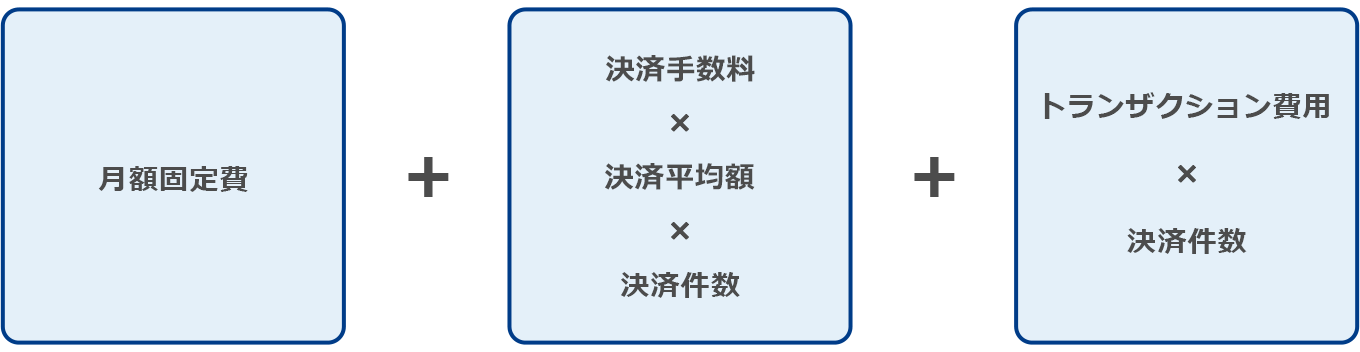

見積もりを取ったら、初期費用と月額費用を確認しましょう。月額費用は以下の計算式に当てはめて現在の決済コストと比較し、中長期的に費用対効果がありそうか検討します。

■決済代行サービスの月額費用のシミュレーション

また、その他のコストとして開発費用もあります。決済代行会社から決済サービスの仕様書をもらった上で、決済サービスと自社のECサイトに接続する際の開発費用や工数を見積もっておくと費用の計算がスムーズです。

セキュリティ面は万全か

クレジットカード情報の盗用による不正利用被害は年々増えており、ECサイトにとって不正利用を含むセキュリティ対策は必須です。

世界最高水準のセキュリティを備えたクレジットカード決済環境を整備するために、行政、加盟店、カード会社・決済代行会社等の事業者それぞれの実施すべき対策をまとめた「クレジットカード・セキュリティガイドライン」では事業者様のサーバでクレジットカード情報を「保管」、「処理」、「通過」しない、いわゆる「クレジットカード情報非保持化」が求められています。

決済代行会社であれば非保持化に対応したソリューションは各社提供していますが、自社の運用にあった決済サービスの接続方式に対応している決済代行会社を選びましょう。

また、上記の「ガイドライン」で「クレジットカード情報非保持化」と合わせて推奨されている不正利用対策は、どの事業者でも必要といえます。以下の不正利用対策のオプションの提供有無を、決済代行会社に確認しておくことをおすすめします。

- 3Dセキュア

- 券面認証(セキュリティコード)

- 属性・行動分析(不正検知システム)

- 配送先情報

出典:クレジット取引セキュリティ対策協議会『クレジットカード・セキュリティガイドライン』

オプションサービスの追加費用も事前に確認する

以下のようなサービスは決済代行会社によってはオプションとして有償で提供されているケースもあります。

- 継続課金

- クレジットカード洗替サービス

- 3Dセキュア

- 不正検知システム

事前に必要な機能や将来的に必要になりそうなオプションを検討し、その追加費用も踏まえて検討しましょう。

DGフィナンシャルテクノロジーは御社に最適な決済サービスをご提案します

DGフィナンシャルテクノロジー(DGFT、旧ベリトランス)は、マルチ決済ソリューション「VeriTrans4G」をはじめとした豊富な決済サービスを提供することで、幅広い業種・業態の事業者を支援しています。

決済手段はクレジットカード決済をはじめコンビニ決済、銀行決済など定番の決済手段からPayPay、メルペイをはじめとしたID決済やApple Payなど、全30種類以上の決済手段を一括導入・一元管理することが可能です。銀聯ネット決済、Alipay国際決済、PayPal決済、多通貨クレジットカード決済など国際決済にも対応し、越境ECも支援しています。

国際的なクレジットカード業界のセキュリティ基準であるPCI DSSに準拠し、カード情報の非保持・非通過に対応した2つの接続方式を用意。決済画面のデザインを自由にカスタマイズしたいなら、DGフィナンシャルテクノロジーが提供する決済処理用プログラムを事業者様サーバに組み込むトークン型。システム開発の負荷をかけず簡単に決済を導入したい場合はリンク型がおすすめです。

また、不正利用方策として、本人認証サービスを提供している他、不正検知サービスは5つのラインナップ(CAFIS Brain、ACI ReD SHIELD ®、O-PLUX、ASUKA、O-MOTION)から事業者様に最適なサービスをお選びいただけます。配送先情報を利用した不正利用防止対策やカードの属性確認の仕組みも用意しており、「クレジットカード・セキュリティガイドライン」で提示されている不正利用対策を網羅しています。

DGフィナンシャルテクノロジーでは、事業者様専任の営業スタッフによるヒアリング後、ご要望に応じ、貴社に最適な決済ソリューションのご提案および見積もりをご提示します。経験豊富なスタッフが常駐するカスタマーセンターや、技術面専用の問合せ先もご用意しており、導入から運用まで手厚いサポートを提供しています。

決済サービス導入をご検討中のご担当者様は、ぜひお問い合わせください。

お問い合わせ

お問い合わせ