更新日|2025/10/17

ECサイトを立ち上げる場合、より多くの人に利用してもらうためにも、最適な決済手段について検討する必要があります。

2025年現在、EC市場の成長に伴い、オンライン決済のニーズはますます多様化しています。ECサイトを新たに立ち上げる際、ユーザーの利便性を高めるためにも「どの決済手段を導入するか」は、ビジネスの成否を左右する重要な要素です。

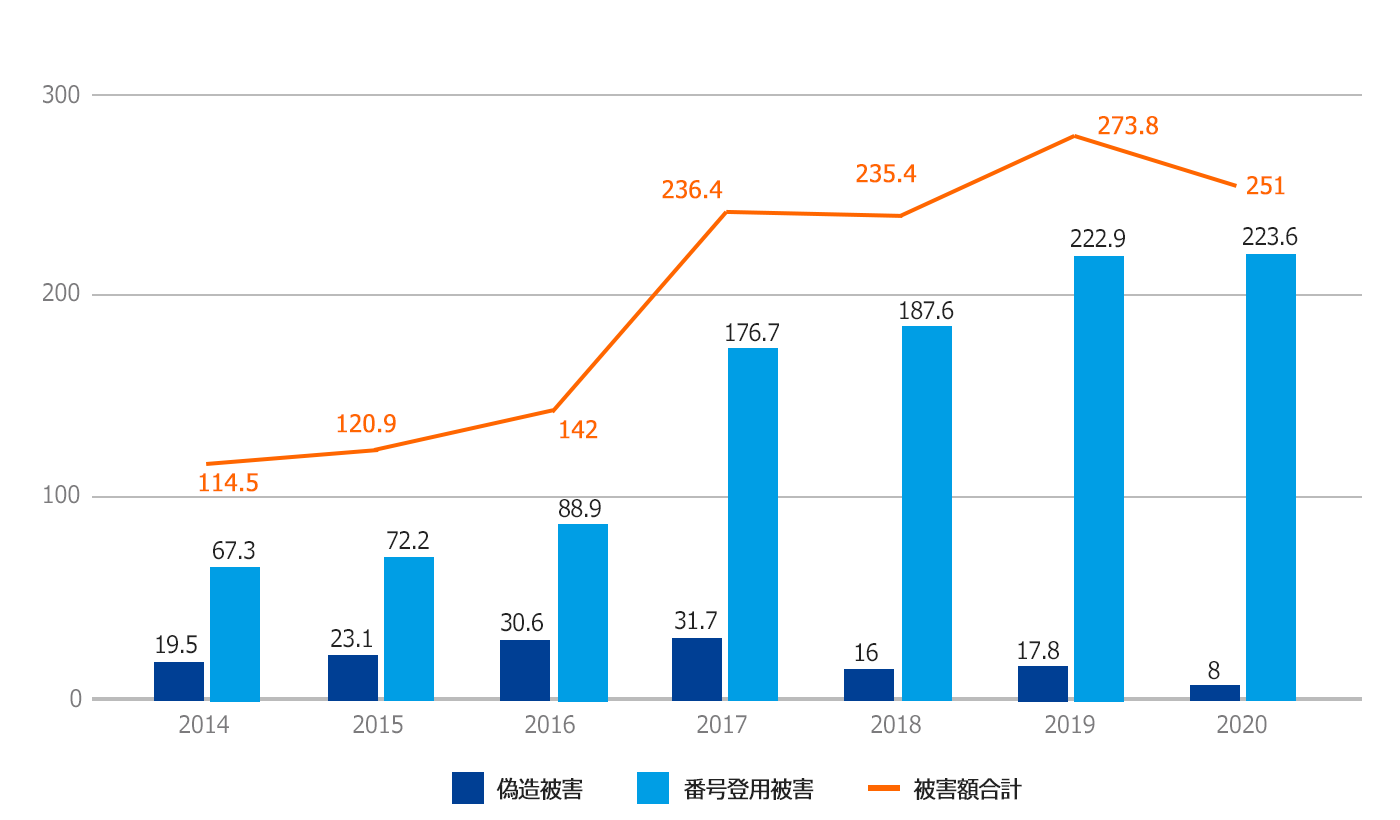

消費者の決済ニーズはクレジットカードに限らず、QRコード決済や電子マネー、ID決済、後払いなど多岐にわたっています。こうした複数の決済サービスと個別に契約・運用を行うのは、事業者にとって大きな負担となるケースも少なくありません。

さまざまな決済手段がありますが、決済サービスを提供している各企業とそれぞれ個別に契約を結ぶと事業者にとって負担が大きくなってしまうため、決済代行サービスを導入するのがおすすめです。

決済代行サービスの利用には以下のようなメリットがあります。

- 決済代行業者1社との契約のみで幅広い決済手段を導入できる

- 契約手続きや開発、入金管理の手間とコストを大幅に削減できる

- 決済代行会社が提供する高セキュアなシステムを利用可能。カード情報漏えいや不正利用のリスクを低減できる

本記事では、決済代行サービスの内容を紹介し、利用するメリット・デメリット、選ぶ際のポイントを解説していきます。

この記事の目次

決済代行サービスの役割と仕組み

まずは、決済代行サービスの内容や仕組みについて、基礎知識を中心に紹介していきます。

決済代行サービスとは

決済代行サービスとは、クレジットカード会社やコンビニなどの決済機関と、ECサイトなどを運営している事業者との間に入って、各種決済を提供するサービスのことです。

決済代行サービスが提供しているサービスは下記の通りです。

- カード会社など、各決済機関との契約手続きの代行

- 各決済手段の審査申請

- 決済処理の実行

- 売上代金の入金処理

- 決済システムのアップデート

- オンライン決済での不正利用を防止するセキュリティ対応

- 運用サポート

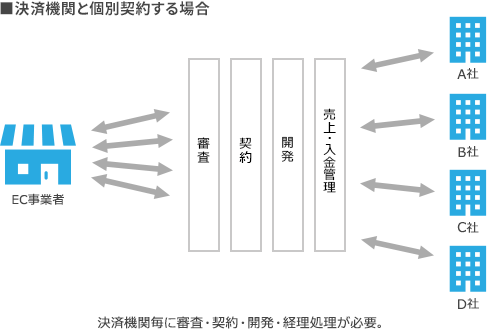

キャリア決済や電子マネー、ID決済など、決済手段は年々増加しています。しかし、各決済機関とそれぞれ個別に契約しようとすると、各社ごとに契約やシステム構築などを行わなければなりません。そのため決済サービスを導入する事業者側の負担が大きくなってしまう場合もしばしばあります。

一方で、決済代行サービスであれば、様々な決済手段を一括で導入することができます。加えて、契約やシステム構築は決済代行会社1社と行うのみでよく、ECサイト運営者は手間やコストを削減することも可能です。

決済代行サービスを介した決済の流れ

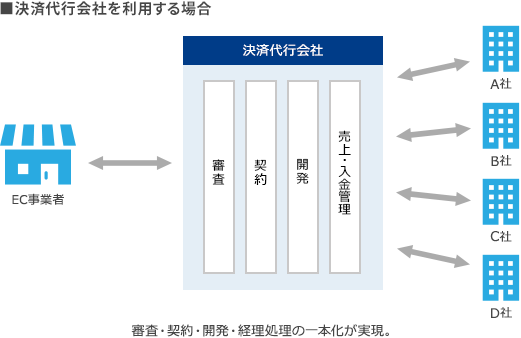

前述の通り、決済代行サービスを利用した場合、EC事業者と決済機関の間に決済代行会社が入る形になります。

決済の基本的な流れは以下の通りです。

- ECサイト利用者が決済手段を選択した上で商品を購入

- 各決済機関からECサイト利用者に対して商品代金の請求を行う

- 決済代行会社はEC事業者に対し、決済機関毎の売上金から決済手数料を差し引いた金額をまとめて入金

決済代行サービスを利用すべき理由

ユーザーのニーズに合った幅広い決済手段を導入することは必須

決済代行サービスを利用すれば、決済代行業者1社と契約するだけで、幅広い決済手段を一括で導入できます。

現在は、クレジットカードはじめ電子マネーやQRコード決済などさまざまな決済手段が提供されており、利用者層に合わせて決済手段を用意する必要があります。

決済におけるセキュリティ強化の重要性は高まっている

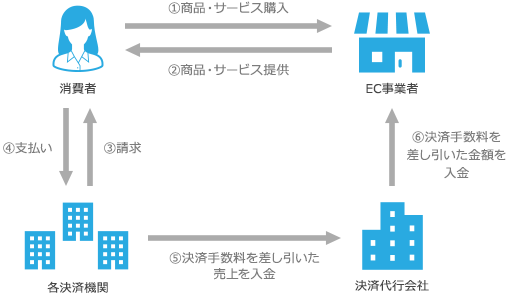

■クレジットカード不正利用被害の発生状況

出典:一般社団法人日本クレジット協会『クレジットカード不正利用5つの対策』

国内のBtoC-ECの市場規模は拡大傾向にあり、経済産業省が2024年9月25日に発表した「令和5年度電子商取引に関する市場調査」の結果によると、2023年時点で約24.8兆円に上ります。そのような中、多くのECサイトで個人情報やクレジットカード情報の漏えい事故が起こっています。

一般社団法人日本クレジット協会の調査によると、2024年のクレジットカードの不正利用被害額は過去最高の555億円に達しました。特に番号盗用による被害が全体の94.7%を占めており、オンラインでの不正利用の手口としてはネットショッピングでのなりすましが大きな割合を占めています。

クレジットカード情報が流出する要因は、フィッシング詐欺やスキミング、架空サイトを利用した詐欺など複数ありますが、最近ではECサイトからの漏洩が増えている状況です。

クレジットカード情報などの個人情報が漏えいすると、損害賠償請求されたり、社会的信用が失墜して経営に大きなダメージを受けたりする恐れがあります。また、クレジットカードの不正利用が発生すると、チャージバック(クレジットカード会社によって販売店の売上が取り消しされること)によって事業者様が損失を被る可能性もあるのです。

そのため、事業者様は不正利用対策にも力を入れる必要がありますが、現実問題としてEC事業者が高度なセキュリティ基準を備えた決済システムや運用体制を単独で構築するのは多くの工数や費用がかかるため簡単ではありません。そこで、強固なセキュリティを備えたサービスを提供している信頼できる決済代行業者を利用するのがおすすめです。

DGフィナンシャルテクノロジーの決済サービスについて詳しく知りたい方はこちら

導入時の決済代行サービスを利用するメリット

決済代行サービスを利用すると、さまざまなメリットが発生します。この段落では、それらのメリットについて詳細に解説していきます。

契約・手続きの事務作業を効率化

各決済機関と個別契約をする場合、各社に審査手続きをしたり、契約条件の確認・更新などを行ったりしなければなりません。そのため、慣れていないと非常に労力がかかります。

一方で、決済代行サービスを利用した場合、各決済機関の審査や契約手続きから導入まで、包括的なサポートが受けられます。契約内容の更新も自力で行う必要がないので、長期にわたって決済手段を運用する手間を簡略化することが可能です。

審査ではECサイトがあるかどうかや、ECサイトで取り扱う商材についてなどが審査ポイントとなりますが、決済代行会社に相談すれば、実績に基づいた知見のもと審査申請をしてくれます。

システム構築のコスト軽減

各決済機関が提供する決済システムは仕様が統一されていません。そのため、決済代行サービスを利用しないEC事業者が新たな決済システムを導入する場合には、規格に合う自社システムの開発が必要となります。利用している決済手段が多いほど、対応するために人員や開発期間、コスト負担も増加し、その分利益を圧迫してしまうこともあるでしょう。

しかし、決済代行サービスを利用すれば、複数の決済機関のシステムと決済代行システムがすでに連携されているため個別の開発が不要。その分のコストを削減できます。

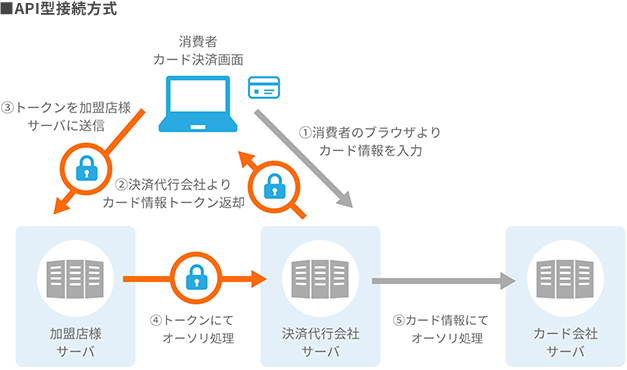

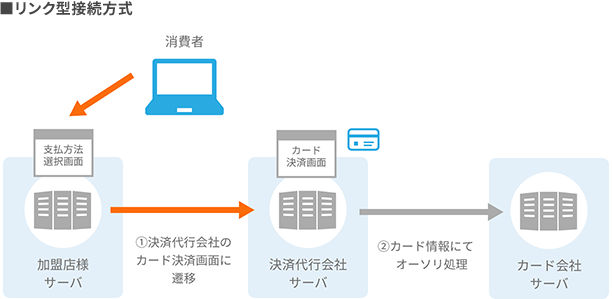

また、ECサイトと決済代行サービスとの接続方式は、API型と呼ばれるデータ転送型とリンク型と呼ばれる画面遷移型の両方を提供している決済代行サービスが多く、リンク型の場合は大規模な開発が不要で手軽に導入が可能なため開発費を抑えることが可能です。

新しい決済手段が追加される場合も決済代行会社が決済代行システムの仕様に合わせて連携し、提供するので追加開発の負荷も軽減できます。

各決済の比較・検討の手間の省略

決済代行サービスを活用すれば、複数の決済手段の比較・選定にかかる手間を大幅に省くことが可能です。

通常、クレジットカード、電子マネー、QRコード決済、後払い決済などを自社で導入しようとする場合、それぞれのサービス提供元との個別契約が必要であり、それに伴う仕様調査、手数料の比較、技術的要件の確認といった工程が発生します。これらは、技術的な知見や業界情報に精通していない事業者にとって、大きな負担となります。

しかし、決済代行会社を利用することで、最適な決済手段の選定を一括で支援してもらえるため、比較検討にかかる時間や労力が削減されます。さらに、決済代行会社の担当者から過去の導入実績や業種ごとの傾向を踏まえたアドバイスが受けられることも多く、自社に適した手段をスムーズに導入できます。

また、新たな決済手段の追加時にも、決済代行会社のシステム側で対応されるため、個別の再検討が不要である点も利便性が高いポイントです。

売上・入金の一元管理が可能

売上や入金の一元管理がしやすいので、経理処理にかかる手間の軽減や手元資金の確保に有利という利点もあります。

個別契約の場合、決済手段ごとに売上の管理をしなければならず、扱っている決済手段が多いほど手間がかかってしまいます。また、各決済機関からの支払い入金のタイミングもばらばらです。資金管理もしづらく、いつどのくらいの売上が手元に入るのか決済手段ごとに把握しておかなければなりません。

一方で、決済代行サービスを導入していれば、複数の決済手段の売上を一元的に把握することが可能です。決済代行会社が各決済機関からの入金をひとつにまとめ、決まったタイミングで入金するので資金管理や手元資金の確保もしやすくなります。結果として、経理担当者の手間が軽減され、人件費などの内部コストを削減できます。

セキュリティ対策も万全

前述の通り、ECサイトなどインターネットにおけるカード情報漏えいや不正使用被害が急増しています。

この事態を受けて、クレジットカード取引のセキュリティ強化を図るため2021年6月に割賦販売法が改正され、カード情報を取り扱う加盟店には『カード情報の非保持化・非通過化』または『PCI DSS準拠』のいずれかのセキュリティ対策が義務づけられました。

不正利用者の手口は高度化・巧妙化しており、それに応じたセキュリティ対策を実施するには膨大なコストが発生します。自社のみで対応するには高度な知識も必要なため、限界があるといえるでしょう。

その点、決済代行会社は高度なセキュリティを備えた決済システムや運用体制で決済情報を管理しているためシステムの安全性は高く、国際的なクレジットカード業界のデータセキュリティ基準である「PCI-DSS」をはじめさまざまな厳しいセキュリティ基準を満たす対策が施されています。

各種サービスの活用

決済代行会社には決済代行サービスの提供に加え、豊富な周辺サービスを用意している企業もあります。

たとえば、集客サービスやSNS運用サービスなどもその一例です。ECサイトを運営する上での販促施策では、商品の品ぞろえや品質の向上を目指すのは必須ですが、SEO対策やWeb広告などにも取り組んでいかなければなりません。決済代行会社の中には、ECサイト事業者向けのWEB広告出稿プランを提供しているところもあります。

そのほかにも、不正検知サービスや脆弱性診断など、ECサイトのセキュリティを高めるセキュリティサービスが充実しているかは要チェックです。

万が一の危険を予測し、ECサイトへのサイバー攻撃による個人情報やクレジットカード情報の漏えい、不正利用などのリスクを回避する手段を考慮しておかなければなりません。ECサイト閉鎖などの甚大な被害を防ぐためにもセキュリティの向上は必須です。

決済代行会社によってサービスの強みは異なります。それぞれの業態や顧客層によって確認し、自社にもっとも見合う企業を選びましょう。

自社に合う決済代行会社の選ぶポイント

自社に合う決済代行サービスを選ぶことが重要ですが、選び方に戸惑う人も多いのではないでしょうか。この段落では、何を基準にして決済代行サービスを選ぶべきか、その選び方を紹介していきます。

決済手段の種類

まず、依頼する決済代行サービスが、自社に合う決済手段を扱っているかどうか必ずチェックしましょう。

主要なクレジットカードブランドやコンビニ、電子マネーなどECサイトで利用率の高いベーシックな決済手段であればいずれの決済代行会社も取り扱っている場合が多いですが、中国人を対象とした「銀聯」や「Alipay+」「WeChat Pay」など、外国人が利用する決済手段は手薄なこともあります。特に外国人をメインターゲットとしたECサイトを運営している場合には、十分に注意しましょう。

仮に希望する決済手段を取り扱っていない場合、個別に決済機関と直接契約するか、他の決済代行会社も利用するなどしなければなりません。ただし、その場合は一括管理ができないため、手間やコストが増える可能性があります。

新しい決済手段は今後も続々と登場しますが、決済代行会社が新しい決済手段の対応に積極的か、対応スピードが早いかどうかも併せてチェックしておきましょう。

また、どの決済手段を導入すべきか迷う場合は決済代行会社の営業担当に相談してみましょう。これまでのノウハウや自社のニーズなどに応じて、マッチする決済手段を提案してくれます。

費用・手数料

決済代行サービスでは初期費用に加え、月額費や決済手数料、決済処理費用など、毎月一定の手数料支払いが発生します。

決済手数料とはその名の通り、決済金額に対してかかる手数料です。取扱商材や流通額などで料率が異なるケースが多く、商品代金支払いの担保的な役割も担っています。また、決済処理費用とは、決済機関とのデータ通信料で決済1件あたりにかかる料金です。トランザクション費用とも呼ばれます。

■決済代行サービスの費用

| 初期費用 | 導入に必要な手続きや導入サポート、システム設定費用 |

|---|---|

| 月額費用 | 決済代行サービスを利用するためのシステム費用 |

| 決済手数料 | 決済金額に対し、取扱い商材や流通額により定められた料率で発生する費用 |

| 決済処理費用 (トランザクション費用) |

決済機関との1件当たりのデータ通信費用 |

決済手数料や決済処理費用は決済代行会社によって異なります。複数の会社から見積もりを取り、かかる費用の差額をチェックしてみるのもよいでしょう。

ただし、決済手数料の安さだけで決定することは危険です。提供機能やサービスなどが限定される場合もあるので、費用だけでなく総合的な判断が大事です。また、決済代行会社の破綻リスクもあるので、経営基盤や対策も併せて確認しておく必要があります。

セキュリティの強度

インターネットでサービスを展開する上でのセキュリティ強化の必要性述べてきましたが、決済代行サービスを選ぶ際はセキュリティの強度にも注目することが大切です。

決済代行会社が提供するシステムのセキュリティの信頼性をチェックします。システムのセキュリティが甘いと、決済情報流出や不正使用の恐れがあります。金銭的な損害はもちろんですが、社会的な信用の損失にもつながってしまうため、最悪の場合、営業停止に陥ってしまう場合もあります。

セキュリティの強度を見るには、組織における情報資産のセキュリティを管理する枠組みである「ISMS」に基づいた規格をクリアしていたり、個人情報について適切な保護措置を講ずる体制を整備していることを示す基準である「プライバシーマーク」、前述の「PCI DSS」などのセキュリティ認証を取得している企業であれば、セキュリティの取り組みにも積極的な企業だという判断が可能です。

併せて、不正検知サービスやカード情報非保持化サービスなど提供しているセキュリティサービスの種類が豊富かどうかもチェックしましょう。決済代行会社のセキュリティに対して取組む姿勢が伺えます。

たとえば、DGフィナンシャルテクノロジー(DGFT)のマルチ決済サービス「VeriTrans4G」であれば、カード情報非保持化サービスはECサイト向けや電話・はがき注文向けなど販売形態に応じた複数サービスを提供しています。本人認証サービスによる不正被害対策のほか、不正検知サービスなど、事業者の商材や予算等に応じて様々なセキュリティサービスを選択できます。

また、セキュリティではありませんが、決済代行会社の信頼性を判断するには参加している団体や取得している許認可をチェックすることも有効です。

決済代行会社の業界団体として、「EC決済協議会」という団体があります。この協議会の会員である決済代行会社は、EC初期からサービスを提供している実績を持つ会社が多いため、会員企業を中心にチェックしてみてもよいかもしれません。

システムの使いやすさ

決済代行サービスを選定する際には、システムの使いやすさも重要な評価ポイントです。

各社の提供する管理画面のUI(ユーザーインターフェース)や操作性、売上データの閲覧・出力方法、レポート機能の充実度には違いがあります。たとえば、売上の検索条件設定が柔軟であったり、CSV出力がしやすかったり、直感的なインターフェースで担当者が迷わず操作できる設計になっているなど、日常業務に直結する機能の充実度は業務効率に直結します。

また、開発者向けに提供されるAPIやマニュアルのわかりやすさも大切な要素です。たとえば、「VeriTrans4G」など一部のサービスでは、開発者支援が充実しており、スムーズな実装が可能な設計になっています。

導入前には無料トライアルやデモ画面の提供を受けて、実際の操作感を確かめるのがおすすめです。

導入実績

導入社数の多さや提供している業界や業態の幅広さは、信頼できる企業としての判断材料になり得ます。また、実績があればあるほど培われてきた情報量やノウハウは多いと考えられます。万が一のトラブルにも強く、さまざまなケースに対応できる力があるといえるでしょう。決済についてのアドバイスも的確で、良質なサービスを受けられる可能性が高いです。

自社と同業か、もしくは近い業種の実績があるかどうかも併せてチェックしておきましょう。同業の実績があれば、よりニッチなトラブルなどにも対処できる可能性があります。同業他社が利用しているという安心感も生まれるので、導入に踏み切りやすいでしょう。

DGフィナンシャルテクノロジーの決済サービスについて詳しく知りたい方はこちら

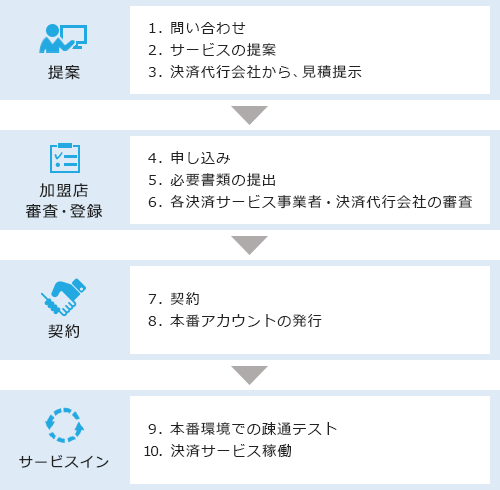

決済代行サービスを導入する手順

決済代行サービスを導入する際は、まず決済サービス事業者・決済代行会社に問い合わせしてサービス内容や見積もりの提案を受けた後、申し込みを行います。サービスを利用する上での審査に通過して本契約を結んだ後は、システムの動作テストを行い問題がなければ実際のサービスを稼働させるという流れです。

決済サービス事業者・決済代行会社への申し込みに当たっては、主に以下の書類が必要になります。

- 加盟店申請書

- 取扱商品説明資料

その他にも、サービスサイトや事業そのものが稼働前の場合は、事業概要を説明する資料を用意する必要があります。

決済サービス事業者・決済代行会社に問い合わせを行ってから、実際に決済サービスが稼働するまでは1〜2ヶ月ほどかかるのが一般的です。そのため、決済サービスの導入スケジュールには余裕を持って問い合わせを行いましょう。

決済代行サービスならDGフィナンシャルテクノロジーにお任せください

決済代行サービスは、事務負担を大幅に削減し、売上・入金の管理効率化、システム構築・メンテナンスのコスト削減といったメリットが数多くあります。ECサイト事業者が決済代行会社に依頼する際は、取り扱っているサービス内容やセキュリティに注目することが大切です。

DGフィナンシャルテクノロジー(DGFT)のマルチ決済サービス「VeriTrans4G」は下記の特長を備えています。

- クレジットカード、コンビニ、銀行、電子マネーなど主要決済手段を網羅。業界最多レベルの決済手段をラインナップ。

- カード情報の非保持化・非通過化に完全対応した国内最高水準のセキュアなシステム。24時間365日の2拠点体制での監視

- 導入後も操作性を重視した管理画面や経験豊富なスタッフが常駐するカスタマーセンターにより運用をサポート

ユーザーのニーズに対応した幅広い決済手段を安心して導入したいとお考えの事業者様は、ぜひ一度お問い合わせください。

よくある質問

サービスの導入までどのくらいかかる?

一般的に、決済代行サービスの導入には約1〜2ヶ月程度かかります。

スムーズに導入を進めるためには、事前に必要書類(取扱商品説明資料、加盟店申請書など)を揃えておくことが重要です。事業内容や取扱商品、サイトの公開状況によっては、より早く導入できるケースもあります。

繁忙期(年度末・大型商戦前など)や多機能な決済を希望する場合は、余裕をもって3ヶ月前からの準備がおすすめです。

クレジットカード会社と決済代行会社の違いは?

クレジットカード会社は一般的にカードの発行を行う「イシュアー」や加盟店契約や精算処理を「アクワイアラー」を指し、VisaやMastercardといったカードブランド会社と連携して決済ネットワークを構築しています。

一方、決済代行会社は、複数の決済ブランド(クレジットカード、コンビニ払い、電子マネー、QRコード決済など)との契約・導入・管理をワンストップで提供します。さらに、売上管理、セキュリティ対策、チャージバック対応なども含めた包括的なサービスを提供しており、EC事業者の業務負担を大幅に軽減できるのが特長です。

加盟店にとっては複雑な契約やシステム接続を簡素化できる点がメリットです。たとえば、DGフィナンシャルテクノロジーの「VeriTrans4G」は、国内外の主要決済手段を網羅し、セキュアなシステムとサポート体制を通じて、導入から運用までをサポートします。

公開日 2019/11/22

お問い合わせ

お問い合わせ