更新日|2022/02/08

決済代行サービスを導入する際は、決済代行会社に利用を申込み、加盟店審査に通過する必要があります。ECサイトをスムーズにオープンさせるためには、審査の流れや審査にあたって必要な書類や情報を知っておいたほうが良いでしょう。

このコラムでは、決済代行サービスの審査の流れや重要項目、必要書類について解説します。

この記事の目次

決済代行サービス利用時の審査とは?

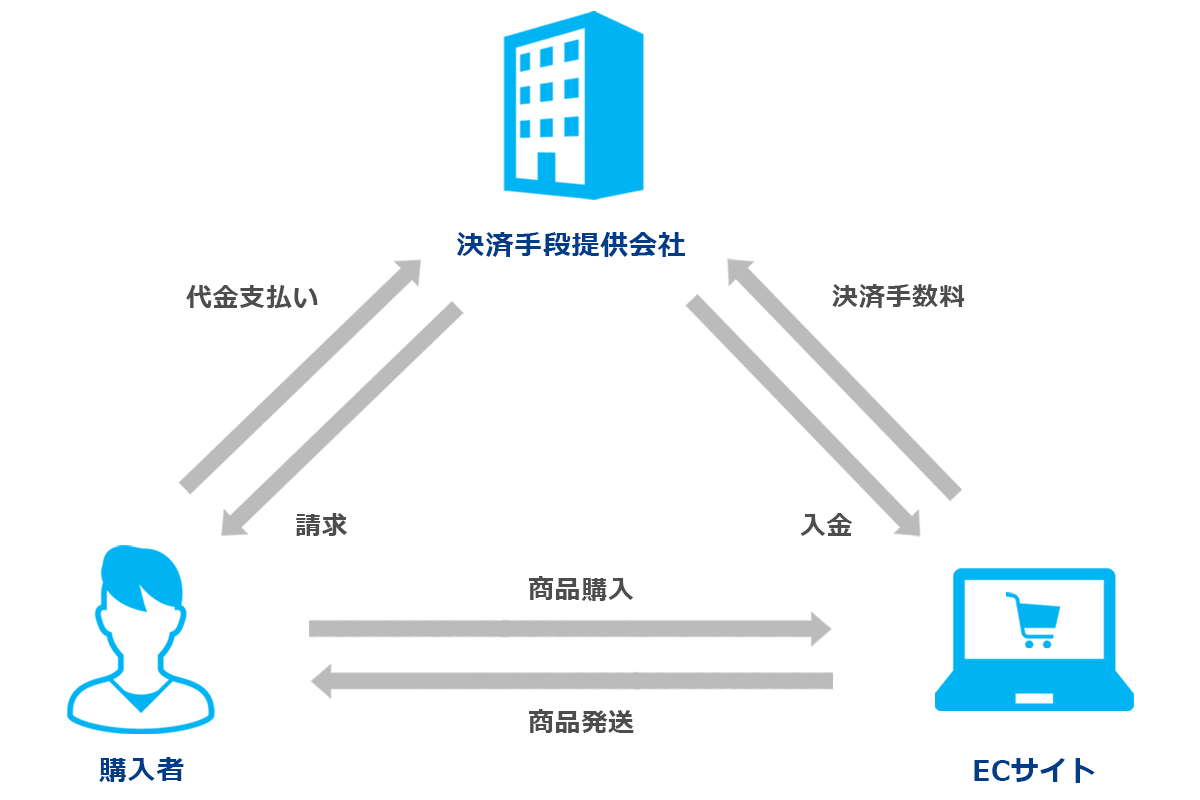

事業者が決済代行サービスを導入する際は、消費者がクレジットカードを発行するときなどと同様に、事業者の取扱い商材、業歴や信用力などについて、決済手段を提供する会社から審査を受けます。

これは、クレジットカード決済やQRコード決済などをはじめとするオンライン決済が、購入者、決済サービスの加盟店、決済サービス提供会社の間で成り立つ信用取引であるためです。 加盟店の商品提供の遅延や停止、あるいは何らかの理由で業務停止となった場合、決済サービス提供会社は購入者からの支払い料金を回収できないというリスクを負うこととなります。そのような事態を避けるために、決済サービス提供会社は、事業者が加盟店となる前に事業者の経営状況等を踏まえた信用度を審査しているのです。

事業者が決済サービス提供会社と個別に契約する場合、利用したい決済手段を提供する決済機関ごとの審査に通過する必要があります。

決済代行会社を利用するメリット

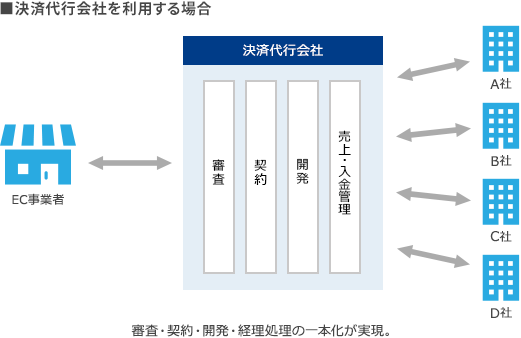

決済サービスを導入するには、事業者が決済サービス提供会社と個別に契約する以外に、決済代行会社を介して契約する方法があります。

決済代行会社を利用する場合は、決済代行会社が用意した申込書または登録フォームに審査に必要な情報を入力すれば、決済代行会社が複数の決済サービス提供会社に対してまとめて契約や審査の手続き・申請を行います。

事業者が決済サービス提供会社と直接契約して個別に審査を受ける方法と比べて、申請の手続きが一度で済み、事業者の手間が省けるため、複数の決済サービスを導入する場合は決済代行会社を利用するのがおすすめです。

また、決済代行会社には、多数の加盟店での審査に携わったノウハウがあるため、審査をスムーズに進めるために適切なアドバイスを受けることもできます。

審査期間はどれくらいかかる?

審査期間は決済サービス提供会社によって異なりますが、申込みから稼働までには、一般的に1ヵ月~1ヵ月半ほどかかると想定し、ECサイトをオープン、またはサービス開始までの期間には余裕をもっておくことが大切です。

DGフィナンシャルテクノロジーの決済サービスについて詳しく知りたい方はこちら

審査のチェックポイント(準備すべきこと)

審査項目は決済サービス提供会社によって異なりますが、一般的にチェックされることが多い審査項目があります。以下で紹介する主な審査項目を中心に用意しておくことをおすすめします。

なお、審査項目の詳細を知りたい場合は、審査を申請したいと考えている決済代行会社または決済サービス提供会社に、早い段階で確認しておくことが望ましいでしょう。

会社情報(経営実績)

基本的な会社情報と事業の内容や年間の売上を確認しておきましょう。これから事業を開始する場合は将来的な業績計画でも問題ありません。

ECサイト情報またはサイトやサービスの説明資料

決済サービスを導入予定のECサイトがあればURLを提示します。取扱商材やサービスの内容は審査の重要なポイントであるため、分かりやすく表記することが大切です。

一部の決済サービス提供企業では、サイト稼働後のみ導入可能な場合もあるため注意が必要ですが、審査時にまだECサイトが公開できていなくても、サイトやサービスの内容が分かる資料があれば審査できるケースもあります。

■審査NG業種・商材

審査がNGとなる業種や商材もあるため注意が必要です。一般的に、公序良俗に反する商材を扱う事業については取扱不可とされています。

対応業種・商材については統一的な決まりはなく、決済提供会社によって取り扱い不可とする業種・商材が異なるため、契約する決済代行会社に確認しましょう。

特定商取引法に関する記載項目

通信販売は特定商取引に該当するため、ECサイトには「特定商取引法に基づく表記」を記載する必要があります。必要な項目のうち、主なものは以下の通りです。

- 商品やサービスの販売価格および送料

- 代金の支払い時期や方法

- 商品の引渡時期

- 商品やサービス購入のキャンセル(返品)の可否と条件

- 事業者名、住所

- 消費者問合せ窓口(電話番号、メールアドレス)

- 会社の代表者またはEC事業の責任者の氏名

- 申込みの有効期限があるときには、その期限

- 販売価格、送料以外に購入者が負担する手数料がある場合は、その内容と金額

- 引き渡された商品が種類または品質に関して契約の内容に適合しない場合の販売業者の責任についての定めがあるときは、その内容

- ソフトウェアに関する取引である場合には、そのソフトウェアの動作環境

- 商品の売買契約を2回以上継続して締結する必要があるときは、その旨及び販売条件

- 商品の販売数量の制限など、特別な販売条件があるときには、その内容

- 請求によりカタログなどを別途有料で送付する場合は、その金額

- 電子メールによる商業広告を送る場合には、事業者の電子メールアドレス

詳しくは、消費者庁が公開している特定商取引法ガイドを参照してください。

カード決済利用の場合、改正割賦販売法に準拠しているか

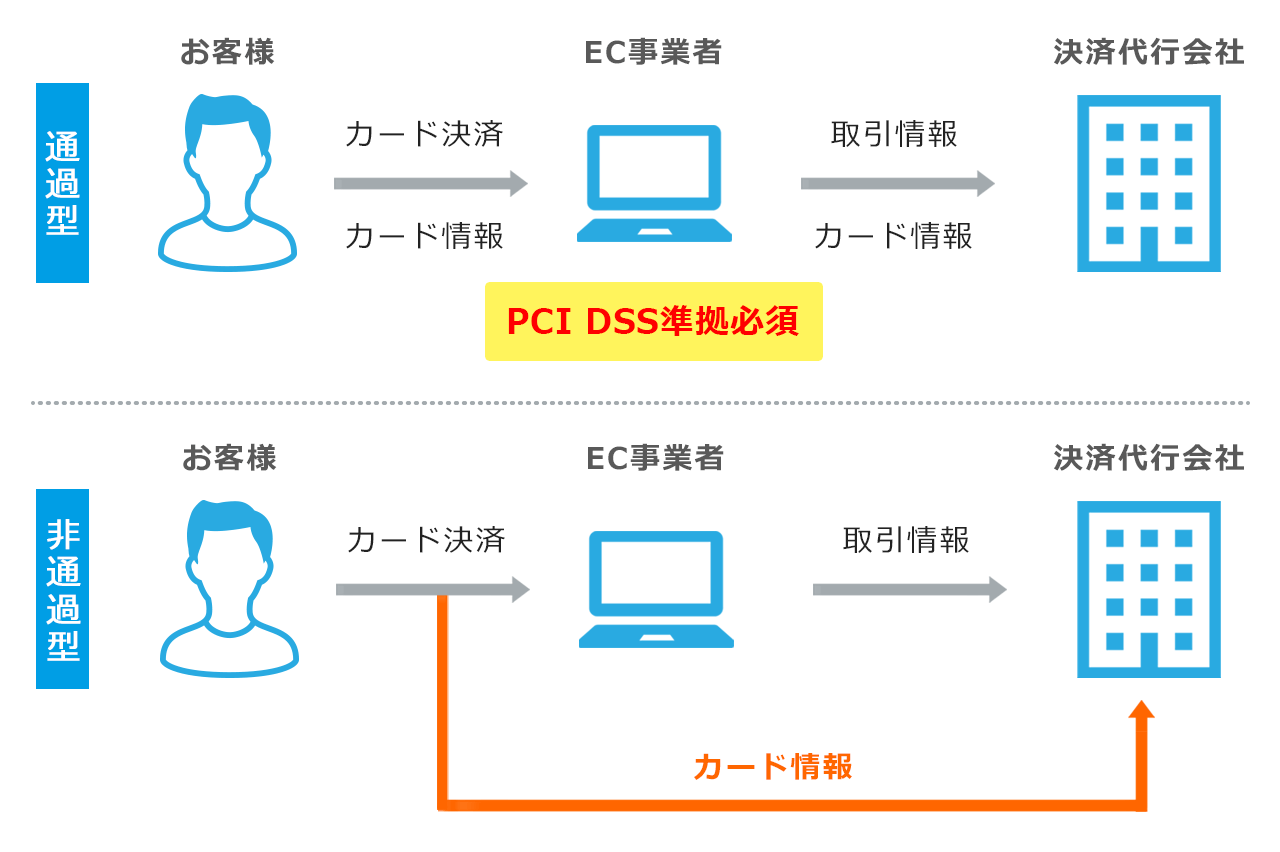

平成30年6月1日に施行された改正割賦販売法では、クレジットカードを取り扱う加盟店において、カード番号などの適切な管理や不正利用対策を講じることが義務付けられました。その内容はクレジット取引セキュリティ対策協議会『クレジットカード・セキュリティガイドライン』で規定されています。

この規定によると、EC事業者は、クレジットカード情報の非保持化またはPCI DSSへの準拠が必須とされています。なお、PCI DSSとは、クレジットカード会員データを安全に取り扱うことを目的として、国際的なクレジットカードブランドが共同で策定したデータセキュリティの国際基準です。

決済サービスは非保持化の方法として加盟店の機器・ネットワークを通過する「通過型」と、通過しない「非通過型」のいずれかを採用していますが、加盟店のサーバーにクレジットカード情報が一旦記録されるような「通過型」の場合には、EC事業者側でPCI DSSに準拠する取り組みを行う必要があります。

割賦販売法改正に伴って、事業者は「ECサイトをオープンさせる時に非保持化またはPCI DSSに準拠する予定か」または「不正利用対策が行われているか」などを決済代行会社へ報告する必要があるため、自社であらかじめチェックしておくことが望ましいでしょう。

出典:クレジット取引セキュリティ対策協議会『クレジットカード・セキュリティガイドライン』

その他必要な書類や情報

その他に必要な書類や情報は以下の通りです。

- 許可証(許認可が必要となる商材、事業の場合)

- 振込先口座情報(決済代行会社が売上代金を振込む口座の情報)

許可証については、例えば酒類の販売なら酒類小売業販売許可証、リサイクルショップなら古物商営業許可証、コンタクトレンズなら高度管理医療機器等販売業許可証が必要となります。

また、利用する決済手段によっては上記以外の書類の提出が必要となる場合もあるため、決済代行会社へ確認することが大切です。

まとめ

DGフィナンシャルテクノロジー(旧:ベリトランス)では30種類以上の豊富な決済手段を取り扱っており、事業者様に最適な決済手段をご提案の上、複数の決済手段の審査や契約を一括で行うことが可能なため、事業者様の決済導入手続きの負担を軽減できます。

事業者様の事業内容やニーズをお伺いし事業者様に最適なソリューションをご提案の後、審査時にはこれまでの当社事例を踏まえたアドバイスを行っています。決済代行サービス利用をご検討の事業者様は、ぜひ当社にお問い合わせください。

お問い合わせ

お問い合わせ