更新日|2025/10/08

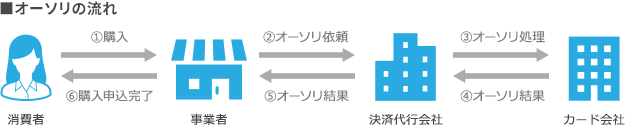

EC事業者がクレジットカード決済を導入する場合、その仕組みについて知識を深めておくほうが良いでしょう。カード決済での重要なプロセスである「オーソリゼーション(信用照会)」は「オーソリ」や「与信取得」とも呼ばれ、不正使用の防止や利用可能額を確認するための処理を指します。

今回はオーソリの仕組みや目的に加え、さらに安全性を高めるための対策について解説します。

この記事の目次

オーソリとは

はじめに、オーソリが持つ意味や実行するタイミングなど基本的な知識をご説明します。

オーソリの意味

「オーソリ(オーソリゼーション)」とは、信用照会などとも呼ばれ、カード会社に利用者の与信情報を照会し、クレジットカードで決済ができるかを確認する作業です。クレジットカード決済は、決済をする度に、そのカードで決済ができるかどうかをカード会社が確認をし、カード会社が承認をすると決済が成立する、というやり取りが毎取引、瞬時に行われています。

オーソリには、カードの有効性確認とカードの利用枠確保の2つの意味があります。加盟店はカード会社の定める規約により、消費者が買い物をする際には、原則すべての取引でオーソリを行わなければならないとされています。

オーソリはなぜ必要なのか

オーソリを行う目的には「有効性の確認」と「不正利用防止」の2つがありますが、この内容を詳しく説明します。

不正利用の防止

オーソリのもうひとつの目的は不正利用の防止です。

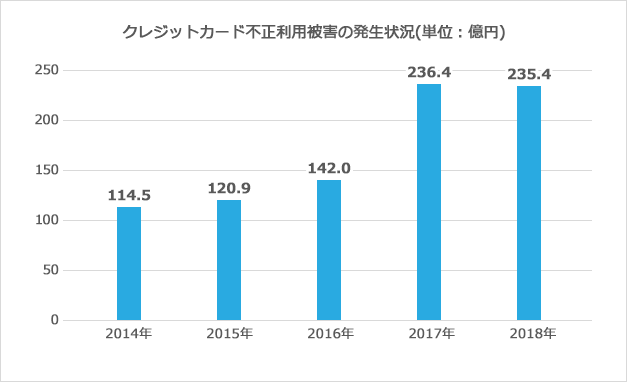

クレジットカードの不正利用による被害額は、年々増加しています。一般社団法人日本クレジット協会の「日本のクレジット統計」によれば、2024年の被害額は約555億円となり、過去最悪を更新しました。

出典:一般社団法人日本クレジット協会「クレジットカード不正利用5つの対策」

不正利用を防止するためには、消費者に注意を促すだけではなく、クレジットカード決済を導入している事業者側も対策が必要です。その1つの手段がオーソリです。カード会社は不正利用のリスクも含めて承認判定をするため、不正利用の防止につながります。

ECサイトでのカード決済は、オーソリに加えて、EMV3-Dセキュア(本人認証サービス)の導入なども必須となっていますそのうえで、不正利用の発生状況に応じて不正検知サービスなどのセキュリティ対策を追加導入し、不正利用されるリスクを軽減することが望ましいといえます。

有効性の確認

オーソリを実施する第一の目的は、「有効性の確認」です。決済に使用されたクレジットカードが、有効期限切れなど等で無効になっていないかを確認します。

また、一般的にクレジットカードには利用限度額が設定されており、その範囲内でしか利用することができません。月ごとの限度額だけではなく1日の利用回数や限度額に達していないかも同時に確認します。

ECサイトの会員登録など、クレジットカードの登録のみを行うケースでは、そのカードが有効かどうかを確かめるために、1円などの少額でオーソリを実行することが多いです。

オーソリが非承認になってしまう理由

オーソリが非承認(オーソリエラー)になる場合があります。その理由を詳しく見ていきましょう。

カードに起因するもの

- カード番号の入力誤り

- 有効期限切れ

- 限度額オーバー

- 利用できない支払方法

分割回数などは、カード会員(消費者)とカード会社との契約で決まっています。

契約にない分割回数を選択した場合などはエラーになります。 - 無効

利用料金の未払いや紛失などによってカードが無効になっている場合はエラーになります

モニタリングによるもの

前述のように、カード会社はオーソリ時に不正利用のリスクもチェックしています。

- ブラックリストに入っている

- 普段の購買行動と異なる振る舞いを検知した

- その他の理由によりリスクがある取引だと判定された

このような理由で、カードそのものは有効にも関わらずオーソリがエラーになる場合があります。

真正な利用にも関わらずこのような理由でエラーになった場合は、カード会員(消費者)がカード会社に問い合わせることで解消することもありますが、基本的には他のカードや他の支払方法で決済し直した方が早いことが多いです。

また、不正利用が多いサイトは、このモニタリングが厳格に運用される傾向にあるため、真正な利用が巻き込まれてエラーが多く発生するケースがあります。これは売上ダウンに直結する重大な事象ですので、対策を講じて不正利用を未然に防ぐことが重要です。(対策のヒントは後述)

システム上の不具合によるもの

- 通信エラー

- カード会社などのシステム障害

頻度としては少ないですが、システムの不具合によるエラーも稀に発生します。

オーソリ以外にも必要?不正利用のリスクを抑える方法

オーソリは、クレジットカードの不正利用リスクを軽減するために必要なものです。ただし、オーソリだけで全ての不正利用が防げるわけではありません。

前述のとおり、不正利用が多く発生するとそのサイトのオーソリ承認率が下がることがあるため、売上を下げないためにも不正利用対策は必須です。

どのような方法があるのかを見ていきましょう。

クレジットカードのセキュリティ対策義務

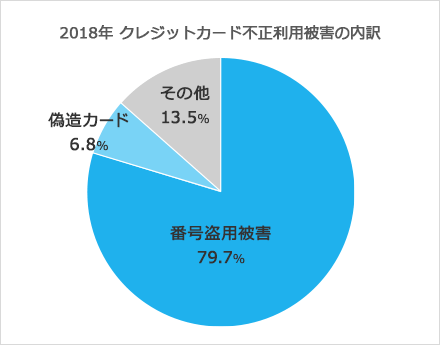

事業者は、割賦販売法により「クレジットカード番号等の不正な利用の防止」をするための措置を講じることが義務付けられています。(第35条の17の15) 2024年の不正利用被害額のうち、92.5%が番号盗用によるものです。

出典:一般社団法人日本クレジット協会『クレジットカード不正利用被害の発生状況』

つまり、ほとんどの不正利用はECサイトで発生しています。

最近の傾向では、事業者のシステムやWebサイトのシステムのウイルス対策、管理者の権限の管理、デバイス管理等の「脆弱性対策」が実施されていないことにより、外部からの不正アクセスやウイルス感染、システムの改ざんを許し、クレジットカード情報を不正に窃取される事案が目立っています。

これらのケースでは、クレジットカードの非保持化を達成したECサイトにおける情報漏えいが主流となりつつあり、非保持化をしていても情報漏えいにつながり得ることを十分認識した上で、セキュリティ対策を一層強化する必要があります。

また、事業者の取扱商品やスキーム等により、不正利用が発生する場面や不正利用の手口が異なることから、正規の会員アカウントに不正にログインがされる「カード決済前」、なりすまし購入による不正利用がされる「カード決済時」、不正に購入した商品が配送・転売される「カード決済後」という「不正利用の流れ」を考慮した適切な対策を導入することが重要です。これを「線の考え方」に基づく対策の導入といいます。

このような背景から、クレジットカード・セキュリティガイドライン【6.0版】(2025年4月)では、事業者(EC加盟店)おける対策として、

- 事業者(EC加盟店)のシステム及びWebサイトの「脆弱性対策」の実施

- EMV3-Dセキュアの導入

- 適切な不正ログイン対策の実施

が必須と定められています。

また、セキュリティ対策はすべてを自前で用意するだけではなく、対応する外部サービスを利用することで充実させることも可能です。

オーソリにセキュリティオプションを加え安全なカード決済を実現

オーソリは、クレジットカードの有効性確認や不正利用を防ぐためのものです。しかし、クレジットカードの不正利用は、オーソリだけで完全に防げるわけではありません。消費者と事業者自身を守るためにも、セキュリティ対策は不可欠です。

DGフィナンシャルテクノロジー(DGFT)が提供する「VeriTrans4G」では、3Dセキュアとセキュリティコードは標準対応しており、オプションとして複数の不正検知サービスを提供しています。また、非保持化にも完全対応しています。セキュテリィ対策を入念に行うことで、未然にリスクの発生を防ぐことができます。

クレジットカード情報の漏えいやクレジットカード不正利用対策については過去のコラムをご覧ください。

DGフィナンシャルテクノロジーの決済サービスについて詳しく知りたい方はこちら

お問い合わせ

お問い合わせ