更新日|2026/01/28

日本のキャッシュレスは「遅れている」と言われがちですが、足元では確実に伸びています。経済産業省の公表によると、2024年のキャッシュレス決済比率は42.8%(141.0兆円)となり、政府目標である「2025年までに4割程度」を前倒しで達成しました。

2023年は39.3%(126.7兆円)で、そこからも伸びが続いていることが分かります。

本記事では、これまでの日本におけるキャッシュレスの歴史を振り返りながら、今後の進展・予測について解説します。

この記事の目次

日本におけるキャッシュレスの歴史|世界とはどう違う?

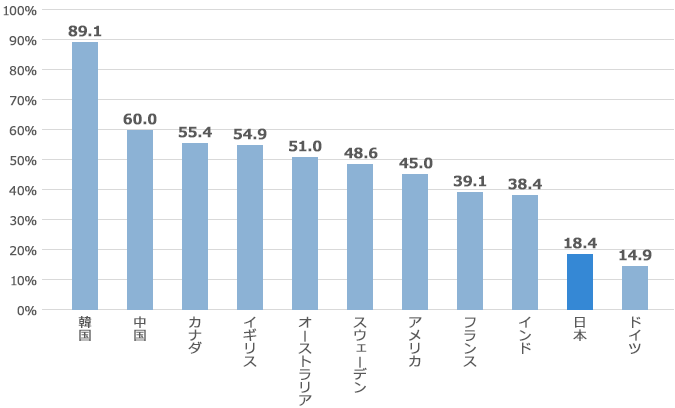

日本におけるキャッシュレス決済比率は、2024年のキャッシュレス決済比率は42.8%です。2022年のデータですが、キャッシュレス先進国である韓国(99.0%)、中国(83.5%)、オーストラリア(75.9%)などと比べて約倍近い差があります。

■各国のキャッシュレス決済比率の状況(2022)

出典:一般社団法人キャッシュレス推進協議会『キャッシュレス・ロードマップ2024』

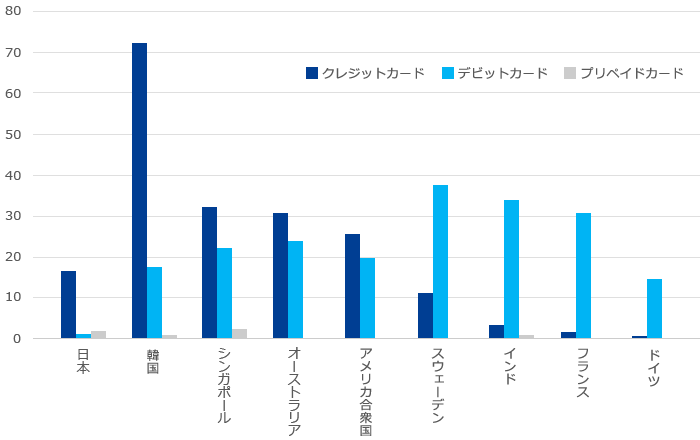

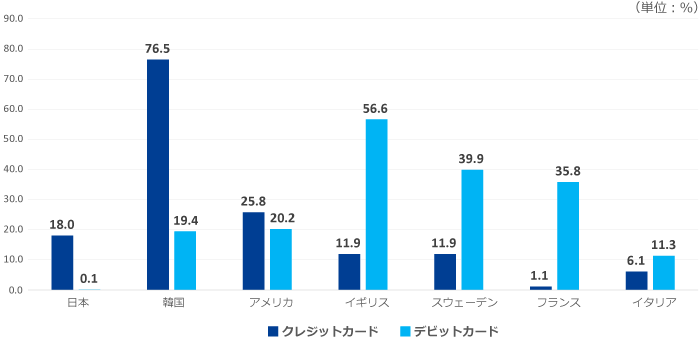

決済手段の内訳については、日本はキャッシュレス先進国と比べて、クレジットカードの占める割合が相当高く、デビットカードや電子マネーの普及率が低いことが特徴です。

■各国のキャッシュレス手段別割合(2022)

日本では早い段階でクレジットカードが普及

日本では19世紀後半には、百貨店を中心に月賦販売が導入されていました。1951年には、日本における初めての信販会社「日本信用販売株式会社」(後の日本信販)が設立され、1963年からショッピングクレジット(個品割賦購入あっせん)が開始されました。

さらに、1960年12月に設立された日本ダイナースクラブが、日本で初めての多目的クレジットカードを発行。1961年1月には、三和銀行と日本信販の折半出資により、日本クレジットビューロー(後のJCB)が設立されます。こういった流れの中、割賦販売はクレジットカード(総合割賦購入あっせん)へと移行していきます。

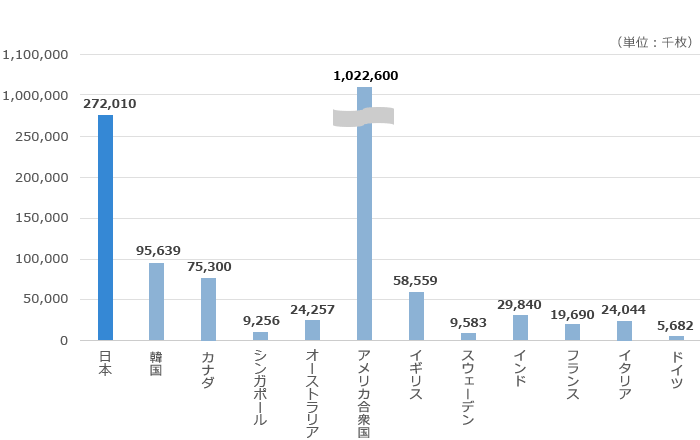

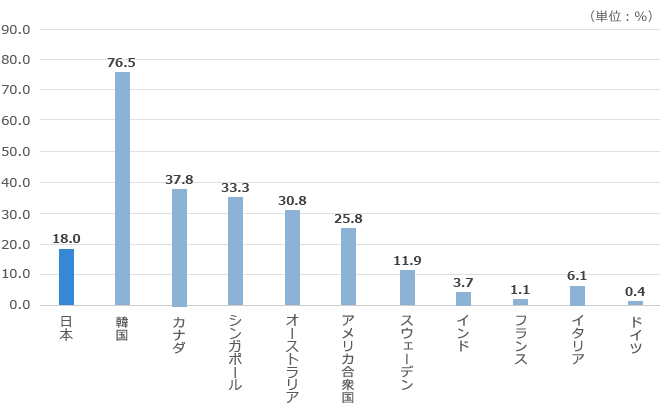

このように、日本では早くからクレジットカードが普及してきました。実際、国内のクレジットカード発行枚数は多く所有率も高いといえますが、決済全体に占めるクレジットカードの比率は世界と比較すると高い水準ではありません。

■主要国におけるキャッシュレス決済手段の保有状況(2022)

ひとつの要因としては、日本の金融システムが銀行主体であったことが挙げられます。従来から通信料金や公共料金、保険料金といった支払いは金融機関からの自動引き落としが主流でした。この流れで、クレジットカードの最終的な支払いも、金融機関からの自動引き落としによる1回払いというのが定着していきます。

つまり、日本におけるクレジットカードは、現在のデビットカードのような感覚で使われてきたといえるでしょう。

日本では電子マネーが独自の発展を遂げている

日本のキャッシュレス決済のうち、独自の発展を遂げているのが電子マネーです。日本の電子マネー利用額は世界最大で、キャッシュレス決済に占める割合も相対的に高くなっています。

電子マネーの普及に貢献したのが、ソニーが開発した非接触ICカード技術「Felica」です。2001年にJR東日本のIC乗車券「Suica」に採用されたのを皮切りに、多くの人が日常的に行き交う各地の交通機関で乗車券として利用されてきました。

交通系ICを起点とする電子マネーが生活動線に深く入りこみ、通勤・通学、コンビニなどの少額決済で「タッチして払う」体験が先に浸透し、キャッシュレスの入口となりました。

2002年以降、大手コンビニなどで「Felica」をベースとした電子マネー「Edy」の決済システムの導入が進んでいき、非接触ICカードによる決済に対応した店舗の数が大幅に増加したのです。このように非接触ICカード技術の利用が拡大していったことが、国内における電子マネー普及の要因として挙げられます。

QRコード決済やアプリ決済の急拡大

スマホ普及と決済事業者の大型キャンペーン、自治体施策などを背景に、コード決済が一気に一般化しました。

2024年時点でキャッシュレス全体に占めるコード決済は9.6%で、2022年に初めて電子マネーを上回りました。

QRコード決済は様々な機能を持っています。インターネット上で決済が完結できる利便性はもちろん、クーポンをはじめとする割引や優待を事業者が自由に追加できるといった汎用性の高さも魅力です。また、POPやポスターなどのアナログなメディアでも情報を伝達できるためクロスメディア展開にも適しています。

ただし、WeChat PayやAlipayの利用者が多い中国などのキャッシュレス先進国に比べると、日本国内におけるキャッシュレス決済の普及はまだまだこれからという段階です。

日本でキャッシュレス化の伸展が緩やかな理由

諸外国と比較して日本でキャッシュレス決済の普及が進まない背景には、いくつかの事情があるようです。

決済手段が乱立している

キャッシュレス決済手段が乱立していることも普及の妨げの要因の1つといえます。日本におけるキャッシュレス決済提供事業者は非常に多く、例えばキャッシュレス・消費者還元事業に登録されている決済事業者は1,000社を超えます。種別としてはクレジットカード決済の割合が圧倒的に多いものの、それ以外の電子マネーやQRコード決済、デビットカードなどはシェアも分散しています。

このような状況がある中で、事業者側は消費者のニーズに合わせて幅広い決済手段を導入しなければなりません。体力のある大規模事業者ならまだしも、中小の事業者には対応するリソースが足りず、導入の妨げになっているといえます。

世代間でキャッシュレス利用率に差がある

2023年に実施したNIRA総合研究開発機構によるアンケート調査の中で、18歳から79歳までの消費者が最も利用したい支払手段として「できるだけクレジットカードで支払いたい」が40%と最多となり、次いで QRコード・バーコード決済が25%、現金は19%にとどまっています。

消費者の選好は、あくまで「クレジットカードを中心としたキャッシュレス」に集約される結果となりました。

出典:NIRA総合研究開発機構(2023)「キャッシュレス決済実態調査2023(速報)」

一方、「年代別にみた支払い手段についての考え」では、現金での支払いを希望する割合が最も低いのは30代で15%であるのに対し、70代では24%と最も高い結果となりました。この差からは、世代によって支払手段に対する考え方が大きく異なっていることが読み取れます。

出典:NIRA総合研究開発機構(2023)「キャッシュレス決済実態調査2023(速報)」

若年層では、スマートフォンを前提とした生活が定着しており、QRコード・バーコード決済のようなアプリベースの支払い手段に対する親和性が高い一方、高齢層においては、長年使い慣れた現金やクレジットカードといった、従来型の支払手段への志向が強く、QRコード決済を積極的に選択する人は相対的に少ない傾向にあるといえます。

このように、日本におけるキャッシュレスの状況は、世代ごとに選好されるキャッシュレスの形が分断されている構造として捉える必要があるといえるでしょう。

一方、日本は諸外国に比べて、まだまだ「現金主義」な国民性であることも一因といえます。

日本の家計金融資産残高に占める現金・預金の割合は50%に上ります。これは、金融資産の約半分が現金・預金として保有されている状況であり、依然として高い水準です。

この傾向は長期的に続いており、日本の家計は現金・預金を中心に安全資産を厚く持つ一方で、株式や投資信託などリスク性資産の割合は相対的に低いことがわかります。

DGフィナンシャルテクノロジーの決済サービスについて詳しく知りたい方はこちら

今後のキャッシュレス決済の進展

キャッシュレス先進国に比べると普及率が低い日本ですが、経産省は将来的に80%を目指す方針も示しています。

キャッシュレス決済の市場規模は拡大する見通し

野村総合研究所の発表によると、キャッシュレス決済の市場規模は2030年に約195兆円、キャッシュレス決済比率は約56%になると推計しています。

この市場拡大をけん引するのは従来型のクレジットカード決済で、2023年の約106兆円から2030年には約152兆円へと大きく拡大する見込みである。また、スマホ等の普及によって急成長したコード決済も、2023年の約11兆円から2030年には約25兆円へと成長が予想しています。

政府や自治体、決済事業者によるさまざまなキャッシュレス推進施策

政府や自治体、決済事業者などは、キャッシュレス決済を推進するためにさまざまな施策を講じています。例えば、各種税金の支払いにキャッシュレス決済を利用できる自治体もあります。キャッシュレス・消費者還元事業では、事業者の決済端末の導入費用や、決済事業者に支払う手数料を一部補助するなど、充実したサポート体制です。

DGFTでは、複数の決済手段を1つのQRコードにまとめるバンドルサービス「Cloud Pay(クラウドペイ)」やクレジットカードや後払い決済も1つのQRコードで提供可能な端末レス決済サービス「Cloud Pay Neo(クラウドペイネオ)」を提供しています。

まとめ

キャッシュレス化は一時的な流行ではなく、日本社会が直面する構造的な課題への対応策の一つです。

現金インフラの維持コストや人手不足といった背景を踏まえると、キャッシュレス化は生産性向上の観点からも重要性を増しています。

また、インバウンド需要の回復・拡大に伴い、海外で主流となっているキャッシュレス決済への対応は避けて通れません。

一方で、国内では世代や利用シーンによって支払手段の選好に差があり、キャッシュレスの浸透には段階的な対応が求められています。

今後は、ECと実店舗を横断した購買体験の中で、決済が自然に組み込まれる環境整備が重要となるでしょう。

キャッシュレス決済は、事業者にとって新たな販売機会を創出する基盤として、今後ますます存在感を高めていくと考えられます。

DGフィナンシャルテクノロジー(DGFT)では、マルチ決済代行サービス『VeriTrans4G』や決済端末が不要なキャッシュレス決済サービス『Cloud Pay Neo』をはじめ、多様化する決済ニーズへの対応を支援するソリューションを幅広くご用意しています。今後も需要拡大が見込まれるオムニチャネルコマース市場や、各種国際決済への対応も可能です。キャッシュレス決済導入による販売機会の拡大をトータルにサポートします。

DGフィナンシャルテクノロジーの決済サービスについて詳しく知りたい方はこちら

参考文献

- 経済産業省『キャッシュレス・ビジョン』

- 一般社団法人キャッシュレス推進協議会『キャッシュレス・ロードマップ 2019』

- 日本銀行決済機構局『最近のデビットカードの動向について』

- 総務省『平成27年版 情報通信白書』

- ValuePenguin『The Cost of Accepting Credit Card Payments: NA vs EU』

- 野村総合研究所『キャッシュレス化推進に向けた国内外の現状認識』

- 経済産業省『キャッシュレスの現状と推進』

- 株式会社カード・ウェーブ『2020年の国内電子決済市場は87兆円を突破(ニュースリリース)』

- 観光庁『「訪日外国人旅行者の国内における受入環境整備に 関するアンケート」結果』

- 日本クレジットカード協会『キャッシュレス社会の実現に向けた 調査報告書』

- 日本クレジットカード協会『日本におけるキャッシュレス化 の現状と推進要因の分析』

- 日本クレジットカード協会『キャッシュレス先進国の実情と課題』

- 財務総合政策研究所『デジタル経済の進展と支払手段の多様化』

お問い合わせ

お問い合わせ