更新日|2025/09/26

日本国内におけるキャッシュレス決済の普及は急速に進んでおり、経済産業省の調査によると、2024年のキャッシュレス決済比率は42.8%と過去最高を記録しました【出典:経済産業省「キャッシュレス決済比率(2024年)」】。

中でも、QRコード決済は急成長を遂げており2025年には10兆円を突破する見通しです【出典:キャッシュレス推進協議会「キャッシュレス・ロードマップ2024」】。

QRコード決済の普及の背景には、スマートフォンの高い普及率、サービス事業者による大型キャンペーンの展開などが挙げられます。

本記事ではこのQRコード決済の仕組みを図解で分かりやすく解説しながら、具体的なメリットや現状の課題、主要5サービスの特徴、導入する場合のポイントをお伝えします。

この記事の目次

QRコード決済とは?

QRコード決済は「モバイル決済」のうちの1つ

QRコード決済(バーコード決済)とは、スマートフォンを使って商品やサービスの代金を支払うキャッシュレス決済方法の一つです。利用者は決済アプリを開いてQRコードを「提示」するか、店舗が提示したQRコードを「読み取る」ことで支払いが完了します。

主な特徴は、クレジットカードや電子マネーと違って、専用の端末を必要とせず、スマホとネット環境があれば導入・利用できる点です。個人経営の店舗やイベント出店などでも手軽に導入できることから、近年多くの場面で普及が進んでいます。

QRコードとは?

日頃、商品の支払い時には、各決済手段ごとのQRコードをスマートフォンで読み取って利用していることが多いと思います。QRコードは縦線のバーコードを2次元に拡張したもので、2000年に国際規格になりました。

従来のバーコードでは13桁程度の数字やアルファベットを記録するのみでしたが、QRコードは200倍のデータ量を扱うことができ、URLや製造・在庫管理、処方箋情報・クーポン情報など多くのシーンで活用されています。

<QRコードの主な仕様>

- 表示サイズ:5.25mm~44.25mm四方

- 扱える情報量:漢字で最大1817文字

- データの復元力:最大30%の表示が破損しても復元可能

<QRコードの特長>

- 大容量のデータを扱える

- どの方向からでも読み取れる

- 汚れに強い

- 小さなスペースで表示できる

QRコード決済の利用は急拡大している

QRコード決済の決済比率は急激に増加しています。2024年の民間最終消費支出に占めるキャッシュレス決済比率は42.8%で、キャッシュレス決済のうち8割をクレジットカードが占めています。一方でQRコード決済は、9.6%と全ての決済手段の中で最も増加率が高いです。

QRコード決済が普及した要因としては、第一にスマートフォンの普及が挙げられます。また、QRコード決済事業者各社による導入促進キャンペーンも効果を発揮しました。重ねて、行政がQRコード決済を活用したキャッシュレス決済の普及および中小企業を支援する取り組みを行ったことによって、普及が進んだと考えられます。

出典:経済産業省『2024年のキャッシュレス決済比率を算出しました』

【図解】QRコード決済の支払い方式

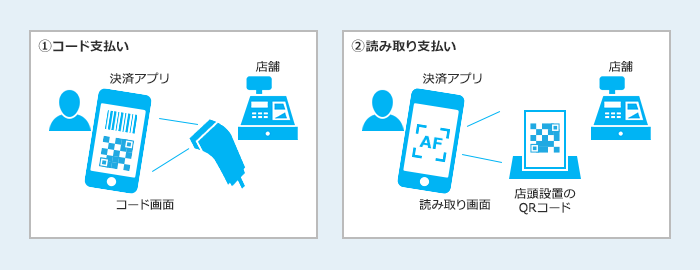

QRコード決済には2種類の方式があります。

| 決済方法 | 概要 |

|---|---|

| ①コード支払い(ストアスキャン) | ユーザーがQRコードを提示する |

| ②読み取り支払い(ユーザースキャン) | 店舗がQRコードを提示する |

1.コード支払いの仕組み(ストアスキャン方式)

ユーザーがスマホなどにQRコードを表示し、それを店舗側端末で読み取るのが「コード支払い」です。イメージとしてはクレジットカードと同様の認証、決済フローになります。ユーザーが提示するものがクレジットカードからQRコードに変わるだけで、フローはクレジットカード決済とほぼ同じです。

2.読み取り支払いの仕組み(ユーザースキャン方式)

決済時にユーザーが店舗のQRコードを読み取り、購入金額を入力する方法です。事業者はQRコードを用意するだけで利用できます。クレジットカード保有率が低く、スマートフォンが普及している中国、インドや東南アジアで特に普及している方式です。

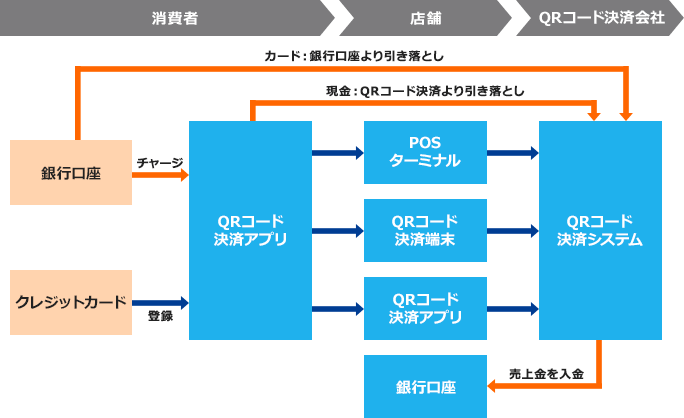

QRコード決済の仕組みとお金の流れ

- ユーザー:QRコード決済アプリをインストール

- ユーザー:銀行口座との紐付け、またはクレジットカードなどチャージ方法の登録

- 実店舗で支払い操作

- ユーザー:QRコード決済会社がアプリにチャージした金額、または登録したクレジットカードから引き落とし

店舗:QRコード決済会社から銀行口座へ売上金入金

QRコード決済でのお金の流れは、ユーザーがあらかじめインストールしたアプリに、銀行口座やクレジットカード登録などでチャージを行います。実店舗で2種類いずれかの支払い操作を行うと、ユーザーのQRコード決済会社がアプリにチャージした金額、または登録したクレジットカードから引き落としされます。店舗の銀行口座にはQRコード決済会社から売上金が入金されます。

QRコード決済のチャージ方法(支払い方法)は3種類

前払い(プリペイド)方式

前払い方式(プリペイド方式)とは、事前にQRコード決済サービスのアプリに利用金額をチャージしておき、チャージ残高から支払う方法です。原則としてチャージした金額までしか使えないため、ユーザーにとっては使いすぎを抑えられるというメリットがあります。

前払い方式はQRコード決済で早くから普及しており、3つのチャージ方法(支払い方法)の中では最も多く採用されています。前払い方式のQRコード決済のサービスでは、現金チャージだけでなく、銀行口座やクレジットカードとの連携機能や、手軽に追加チャージができるオートチャージ機能も一般的です。チャージ上限金額や決済の上限金額はサービスを提供する企業によって異なります。

即時払い(リアルタイムペイ)方式

即時払い方式(リアルタイムペイ方式)は、あらかじめ連携設定をしておいた銀行口座の残高からQRコード決済で利用する金額がリアルタイムで引き落とされる方式です。デビットカードと同じように利用できます。

即時払い方式では提携済の銀行口座残高を超える金額の支払いはできません。そのため、口座残高をあらかじめ把握しておかないと、いざ利用しようというタイミングで残高不足により決済できないといったトラブルも起こります。逆に言えば、銀行口座の残高金額までしか使えないため、お金の使いすぎを防止できる点がメリットです。

後払い(ポストペイ)方式

後払い方式(ポストペイ方式)とは、事前にQRコード決済サービスと連携登録したクレジットカードで後日、利用金額を決済する方式です。QRコード決済サービスで支払った金額は他のクレジットカード利用分と一緒にまとめて請求されます。

後払い方式のQRコード決済サービスなら、クレジットカード決済と同じ感覚で使えるだけでなく、決済時に暗証番号入力やサインが不要な分、クレジットカードよりスムーズに決済可能です。連携できるクレジットカードはQRコード決済の種類によって異なります。

QRコード決済のメリット

スマートフォンを使うQRコード決済は、導入店舗、ユーザーの双方に多くのメリットがあります。

導入店舗のメリット

- 専用決済端末やPOS端末の改修が不要(読み取り支払いの場合)

- 初期費用が低い

- 現金を扱わなくてよい(衛生・お釣りの手間)

- 新規集客・リピートなどマーケティング面のメリット

- 決済に伴う各種データの活用

ユーザーのメリット

- ポイント還元や割引などの特典がある

- 簡単に支払いの履歴を残すことができる

- 現金やカードを持ち歩かなくてよい

店舗がQRコード決済を利用するメリットは多岐に渡ります。まず、読み取り支払い方式の場合、これまでクレジットカードなどの導入で必須だった専用決済端末が不要になるほか、現金を扱わずにすむため、お釣りを補充する手間やレジ締めの現金点検作業が不要になります。また、販促・マーケティングの面では、QRコード決済サービス各社がスマホの位置情報や購入情報に基づいてクーポンを配布したり、ポイント還元キャンペーンを実施していることもあるため、新規・リピート顧客の集客施策にもつながります。

一方、ユーザーは「QRコード決済」を利用することで、現金やカードを持ち歩かなくても、スマホで支払いができることがメリットといえます。特に、小銭のやりとりがわずらわしいちょっとした買い物や飲食シーンでの利便性が向上します。さらに、ポイント還元や割引の特典を受けたり、支払い履歴を残せることも大きな魅力です。

DGフィナンシャルテクノロジーの決済サービスについて詳しく知りたい方はこちら

QRコード決済導入の課題・デメリット

導入店舗側の課題・デメリット

セキュリティのリスク

QRコード決済は比較的新しい決済手段であることから、サイバー攻撃や詐欺への対策が不十分なケースも存在します。特に、偽造されたQRコードを設置されてしまう「QRコード置き換え型詐欺」は海外を中心に発生しており、実在する店舗のQRコードを不正な送金先に差し替えるといった手口が確認されています。導入時には、店舗側も定期的なQRコードのチェックや、セキュリティガイドラインの徹底が必要です。

ユーザーが慣れるまでの操作が面倒

QRコード決済は、スマートフォンのアプリ操作が必要なため、特に高齢層やデジタル操作に不慣れな層には、導入初期に戸惑いが生じやすいのが現状です。アプリの立ち上げ、QRコードの読み取り、金額入力といった一連の操作は、慣れないうちは時間がかかるケースもあり、レジでの待ち時間が増える可能性もあります。店舗側はオペレーション設計やスタッフ教育も含め、スムーズな運用体制を準備する必要があります。

決済サービスが乱立している

QRコード決済市場は多くの事業者が参入しており、PayPay・楽天ペイ・d払い・メルペイ・au PAYなど多様なサービスが並立しています。このため、利用者がどのサービスを使っているか分からず、店舗側がすべてに対応するには導入・管理の負担が大きくなります。さらに、それぞれの決済サービスで入金タイミングや管理画面が異なるため、経理業務の煩雑さもデメリットとなり得ます。対応策としては、複数サービスを1つのQRコードで一括導入・管理できるDGFTのクラウドペイやクラウドペイネオのような「統一QRコード決済サービス」の活用が効果的です。

▽クラウドペイ

複数のQRコード決済サービスを1つのQRコードでまとめて管理、精算

https://www.cloud-pay.ne.jp/

▽クラウドペイネオ

利用者のスマートフォンで共通QRコードを読み取ることで、クレジットカードや各種QRコード決済など幅広い決済手段を選択できる決済サービス

https://www.veritrans.co.jp/lp/cloudpayneo/

ユーザー側のデメリット

インターネット接続が必要なことがある

従来のQRコード決済は、インターネット接続が必須であり、通信環境が悪い場所では決済に時間がかかったり、利用できないといった課題がありました。しかし現在では、PayPayをはじめ一部のQRコード決済サービスが「オフライン決済」に対応しつつあり、一時的にネット接続が不安定な状況でも支払いができるケースが増えています。

ただし、すべてのQRコード決済サービスがオフライン対応しているわけではなく、またチャージや残高確認、ポイントの利用状況反映などの一部機能はリアルタイム通信が必要なため、依然として完全にオフラインでの利用が難しい場面も存在します。とくに、公共交通機関の車内や屋内地下など、電波状況が限定されるエリアでは注意が必要です。

端末の電池切れ・アプリトラブルに弱い

QRコード決済はスマートフォンのアプリを通じて行うため、端末の充電が切れていたり、アプリの不具合が発生していたりすると決済できません。また、アプリのアップデートが必要なタイミングや、二段階認証などの追加手順が必要になる場合、スムーズな決済が難しくなります。利用者側としては、充電状況の管理やアプリの安定動作にも気を配る必要があります。

QRコード決済主要サービス5社の特長比較

QRコード決済サービスを提供する各社の概要と特長をまとめました。

PayPay

- QRコード決済サービスの中で圧倒的なシェア

- 「Alipay+(アリペイプラス)」など海外サービスのキャッシュレス決済サービスに対応

- スタンプカードやクーポン機能で集客・販促にも効果的

- 提供会社:

- PayPay株式会社

PayPayとは、スマホひとつでカンタン・おトクにお支払いができる決済サービスです。

最短1分で登録完了!街のお店をはじめ、ネットサービスや請求書のお支払いなどにもご使用いただけます。

https://paypay.ne.jp/

楽天ペイ

- 楽天銀行の口座があれば売上は翌日入金

- 楽天によるさまざまな集客キャンペーンに参加できる

- ユーザーに楽天ポイントが付与されるため、利用意向が強い

- 付与される楽天ポイントは楽天側が負担

- 提供会社:

- 楽天ペイメント株式会社

楽天ペイは、スマホ1つで決済が完結し、楽天ポイントももちろん利用可能な決済サービスです。

d払い

- メルペイとのQRコード共通化により高い利便性と集客効果が期待できる

- 月額費用・入金手数料は0円

- 提供会社:

- 株式会社NTTドコモ

d払いは、ネットショッピングや街のお店で利用できる決済サービスです。ドコモのケータイ回線をお持ちのお客さまなら、お支払いを月々のケータイ料金と合算できます。

d払いは、お申込み不要で、誰でもご利用になれます。

ドコモのケータイ回線をお持ちなら4ケタのパスワード入力だけ。ドコモのケータイ回線をお持ちでなくても、dアカウントのログインだけでかんたんにはじめられます。

merpay(メルペイ)

- d払いとのQRコード共通化により高い利便性と集客効果が期待できる

- iDも利用可能。

- 提供会社:

- 株式会社メルペイ

「メルペイ」とは、株式会社メルペイが提供する、メルカリアプリを使った決済サービスです。メルカリで取得した売上金で購入したポイントや売上金から自動チャージされたメルペイ残高が、メルペイ加盟店でのお買い物にご利用いただけます。売上金をお持ちでない場合は、銀行口座等からメルペイ残高をチャージすることができます。 https://www.merpay.com/

au PAY

- KDDI原資の豊富なキャンペーンにより集客効果が見込める

- 初期費用・決済手数料・入金手数料すべて0円

- 提供会社:

- auペイメント株式会社

au PAYは、通信大手のKDDIが提供するスマホ決済サービス。QRコードをスマホで読み取るだけで決済できる手軽さが特徴です。初期費用・決済手数料・入金手数料すべて0円と導入しやすいのが特徴です。

▽詳しい比較表は下記のコラムをご覧ください。

https://www.veritrans.co.jp/tips/column/qr_payment.html

QRコード決済の導入方法について

QRコード決済は、クレジットカードに次ぐ第2の支払い手段として、実店舗を中心に急速に普及しています。導入方法は大きく分けて以下の3つの方法に分類されます。

①各決済サービス事業者と直接契約する方法

PayPayや楽天ペイ、d払いなどの決済事業者と直接契約を結び、導入手続きを進める方法です。各社の公式サイトから申し込みを行い、審査通過後に店舗専用のQRコードやアカウントが発行されます。事業者によってはスマートフォンやタブレットだけで運用可能で、専用端末が不要な場合もあります。

②決済代行会社を通じて一括導入する方法

複数のQRコード決済ブランドを一括で導入できるのが決済代行会社経由の方法です。例えばDGフィナンシャルテクノロジーの「Cloud Pay」を利用すれば、PayPay、d払い、楽天ペイなど複数ブランドに一括対応できます。

③POSレジと連携する専用ソリューションを導入する方法

店舗で使用中のPOSレジにQRコード決済機能を連携するタイプのソリューションです。特に多店舗展開しているチェーン店やレジ業務の効率化を重視する事業者に適しています。ソフトウェアアップデートや専用端末の追加などが必要なケースもありますが、業務フローの一貫性やオペレーションの簡素化に効果的です。

QRコード決済の導入にかかる費用

QRコード決済の導入にあたっては、「初期費用」「決済手数料」「振込手数料」の3点が主なコスト項目です。ただし、多くの決済サービスが初期費用や月額費用を無料とするキャンペーンを実施しており、コストを抑えた導入も可能です。

・初期費用

多くのQRコード決済サービスでは、初期費用0円でスタートできるプランを提供しています。特に「読み取り支払い(ユーザースキャン方式)」であれば、店舗にQRコードを設置するだけで導入可能なため、ハードウェアの準備が不要です。

一方、「コード支払い(ストアスキャン方式)」やPOS連携型の導入を選択する場合は、専用リーダー端末やソフトウェア開発費用が数万円〜数十万円発生する可能性があります。

・決済手数料

事業者によっては、実質無料などキャンペーンによって、導入初期コストが抑えられることもありますが、物販・サービス・デジタルコンテンツといった業種によって手数料率が異なるため、契約前に必ず確認しましょう。

・振込手数料

振込手数料は、入金回数や入金先金融機関によって変動します。たとえば楽天ペイでは楽天銀行を指定すれば振込手数料0円ですが、他行では330円程度の手数料が発生することも。

また、決済代行会社を通じて一括導入している場合は、振込タイミングが統一されるため管理しやすい反面、一定の条件を満たさないと手数料がかかるケースもあります。サービス選定時に必ず入金サイクルと費用の内訳を確認しておきましょう。

QRコード決済導入のポイント

こちらで紹介した5社以外にも多数のサービスが乱立しているQRコード決済ですが、どれを導入すればよいのか、他のキャッシュレス決済導入も検討すべきか迷っている方も多いのではないでしょうか。

QRコード決済の導入を考える上で、チェックしておきたいポイントは以下の通りです。

- 各社導入費用や決済手数料の無料キャンペーンを打ち出しているタイミングが導入のチャンス

- スマホやタブレットのみで導入可能で、初期費用・月額費用が不要な主要QRコード決済は導入するのがおすすめ

- コード支払いの方がスムーズだが、導入費用が高い

- QRコード決済は20~30代の利用率が高く、クレジットカードなどと比べて少額の決済で多く利用されている

DGフィナンシャルテクノロジー(DGFT)では、1つのQRコードでPayPay、d払い、楽天ペイ、au PAY、Alipay+、WeChat Pay、メルペイをまとめて利用できるCloud Pay(クラウドペイ)を提供しています。契約がワンストップで済むだけでなく、決済手数料以外の初期費用や月額費用は不要なので、気軽に利便性の高いQRコード決済を一括導入できます。

Cloud Pay(クラウドペイ)|共通QRコード決済サービス

利用者のスマートフォンで共通QRコードを読み取ることで、クレジットカードや各種QRコード決済など幅広い決済手段を選択できる決済サービス。

Cloud Pay Neo(クラウドペイネオ)|端末レス決済サービス

DGフィナンシャルテクノロジーの決済サービスについて詳しく知りたい方はこちら

まとめ

QRコード決済は、スマートフォン1台で支払いが完結する利便性の高さから、消費者・店舗双方に多くのメリットをもたらす決済手段です。特に店舗側にとっては、初期費用や月額費用が無料のサービスが多く、低コストかつ短期間で導入可能という点で魅力的です。

また、専用端末が不要な「読み取り支払い方式」であれば、小規模事業者や個人経営店舗でも導入のハードルは非常に低く、販促キャンペーンやポイント還元を活用すれば新規顧客やリピーター獲得にも効果的です。

一方で、決済手数料・振込手数料の確認やセキュリティ対策、運用オペレーションの整備といった注意点もあります。導入時には、複数サービスを比較し、自社の業態・客層・売上規模に合ったサービスを選定することが重要です。

DGフィナンシャルテクノロジー(DGFT)では、決済に関するさまざまな相談にお応えしています。気軽にお問い合わせください!

よくある質問

QRコード決済とバーコード決済は違うの?

厳密には異なる点もありますが、現在の日本では「QRコード決済」と「バーコード決済」をほぼ同義で使うケースが一般的です。技術的には、QRコードは2次元コード、バーコードは1次元コードという違いがありますが、どちらもスマートフォンの画面に表示したコードを読み取ることで支払いを行う仕組みです。

公開日 2019/04/04

お問い合わせ

お問い合わせ