更新日|2025/10/03

「都度課金」とは、商品やサービスを利用するたびに料金が発生する課金方式です。飲食店での食事やネットショップでの単品購入など、私たちの生活にもっとも身近な支払いスタイルともいえます。

この記事では、都度課金の基本的な仕組みや継続課金との違いなどメリット・デメリット、どのようなビジネスに適しているかをわかりやすく解説します。

この記事の目次

都度課金・継続課金の違いとは?

現代のビジネスモデルにおいて「課金方式の選択」は、売上の安定性や顧客満足度を大きく左右する重要なテーマです。なかでも、「都度課金」と「継続課金」は最も基本的な2つの方式として広く活用されています。

「都度課金」とは、商品やサービスを利用するたびに課金が発生する方式です。たとえば、ECサイトでの単品購入や、オンラインセミナーの1回券購入などが該当します。

「継続課金」とは、継続的に提供するサービスの利用者に対して、定期的に課金を行う決済方法です。

公共料金や新聞などでよく知られていますが、物販サイトの定期配送やコンテンツ配信サービスの購読・視聴料、習い事や会員サービスの会費など幅広い業種で活用されています。継続課金を導入する場合、クレジットカード決済やキャリア決済、ID決済や口座振替などを利用することが必要になります。

都度課金モデルは収益の予測が難しく、マーケティングや集客に継続的なコストがかかるという課題もあります。一度きりの関係に留まりやすいため、再購入を促すためのCRM戦略が重要となります。

買い切り型なら都度課金

「都度課金」は利用者にとって「必要な時にだけ支払う」という分かりやすさがあり、ビジネス側にとっても導入がシンプルなのがメリットです。

毎月の請求が発生するなら継続課金

継続課金は、定期的にサービスや商品を提供するモデルと相性が良いです。以下のような業種で導入が進んでいます。

- 月額制コンテンツ配信(動画・音楽・電子書籍)

- 教育・学習系サービス(英会話、プログラミングスクール)

- 定期購入型EC(化粧品・サプリメント・食品のサブスク)

- 施設利用系サービス(ジム、コワーキングスペース、レンタルオフィス)

- ライセンス系ソフトウェア/SaaS事業

この方式は、事業者にとって収益の予測性が高く、LTV(顧客生涯価値)を最大化できるのが強みです。また、利用者側も一度登録すれば手間なく継続利用できるため、利便性の高さから解約率を下げる効果も期待できます。

都度課金・継続課金以外の課金方式

ビジネスモデルの多様化に伴い、都度課金・継続課金に加えてさまざまな課金方式が登場しています。代表的なものは以下の3つです。

サブスクリプション型なら定額課金

「定額課金」は、継続課金の一種でありながら、特に「毎月一定額を支払う」ことに特化したモデルです。月額1,000円で何度でも使えるオンライン学習サービスなどが該当します。顧客にとってコストパフォーマンスがわかりやすく、導入も容易です。

利用量に応じて変動する従量課金

クラウドサービスやAPI課金、電気・水道などで広く使われているのが従量課金です。使用した分だけ支払うため、初期コストを抑えたいユーザーに適しています。

他には、利用量や時間に応じて段階的に料金テーブルが決められている階段従量制があり、コインパーキングなどでは一般的な課金方式です。

一方で、請求額が予測しにくくなるため、事業者には料金設計の工夫が求められます。

定額制と従量制を組み合わせた併用型課金(二部料金制)

基本料金+利用量に応じた追加課金という二部構成のモデルです。SaaSツールや通信サービスでよく見られます。「最低限の利用保証+必要な分だけ追加」という構成により、安定収益と柔軟性のバランスをとることが可能です。

都度課金・継続課金、どちらを選べばいい?

課金システムを選ぶ際は、いくつかのポイントを意識することが大切です。

自社のビジネスモデルに適した決済手段に対応しているか

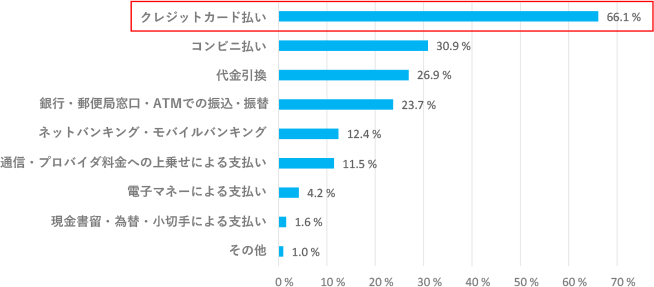

自社のビジネスモデルに適した決済手段に対応することも大切です。そもそも、利用者が求めている決済手段が使えなければ購入につながりません。

例えば、コンビニ決済や一部のID決済、ポイント決済などは都度課金には対応していますが、自動的に決済が完了するタイプの継続課金に対応していないので注意する必要があります。

一方、オンラインでは最も利用ニーズが高いのはクレジットカードのため、都度課金、継続課金問わず決済手段として用意しておくことが必須となります。

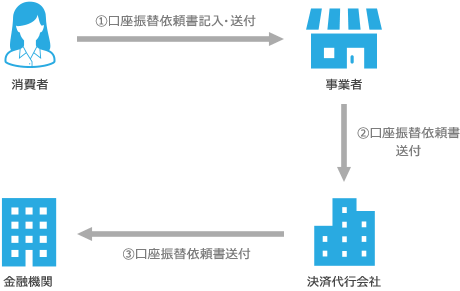

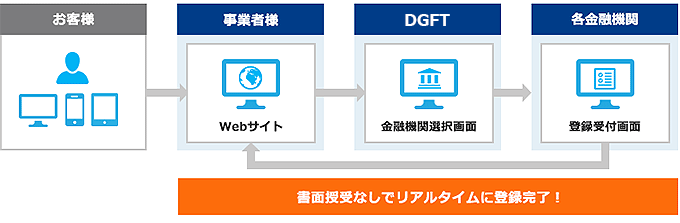

継続課金の決済手段として、クレジットカードの利用に抵抗がある利用者に対しては、口座振替も有効です。インターネット上で手続きが完結するWeb口座振替であれば、紙の口座振替依頼書を利用する方法とは違い、書類の発送・回収などの事務手続きも不要で、口座登録にかかる時間も短縮できるので、すぐにサービスを利用開始することができます 。

口座振替を利用した継続課金は光熱費などの支払い手段として利用されており、もっとも普及している継続課金の方法だといえます。銀行口座さえあれば利用できるため、クレジットカードを持たない若年層や年配層を取り込むチャンスにつながる可能性もあり、導入を検討する価値はあるでしょう。

デジタルコンテンツなど少額決済の継続課金には、キャリア決済やID決済がおすすめです。特に、若年層をターゲットとする商品・サービスであれば、ユーザーがクレジットカードを持っていない可能性も考慮する必要があります。

DGフィナンシャルテクノロジーの決済サービスについて詳しく知りたい方はこちら

最適な課金システムを導入してビジネスを安定させよう

会員IDと連動したワンクリック決済が出来るか

継続課金やサブスクリプション型サービスにおいて、ユーザーの「決済の手間」をいかに削減できるかは、継続率やLTV(顧客生涯価値)に直結します。そこで重要となるのが、会員IDと連動したワンクリック決済の仕組みです。

この機能を導入することで、ユーザーは一度決済情報を登録すれば、次回以降の購入時に煩雑なカード番号入力を省略できます。サービス側では、ユーザーのIDと決済情報を安全にひも付けて管理することで、スムーズかつセキュアな支払い体験を実現できます。

特に、会員制のECサイトやコンテンツ配信サービスでは、ワンクリック決済の有無がCVR(購入完了率)や解約率に大きな差を生みます。利便性を高めながら、セキュリティ対策と併せた実装が重要です。

クレジットカード情報更新(洗替)機能があるか

クレジットカード情報の更新対応も大切です。「洗替」とは、お客様のクレジットカードの有効期限などの有効性を確認し、最新の情報に更新する機能を指します。洗替を行うことにより顧客のカード情報が最新のものとなり、課金の成功率が上がるため、継続課金では欠かせない機能となっています。

サブスクや定期購入ビジネスでは顧客の離脱を防止することが重要です。そのためには、顧客満足度を高めるためにサービスをブラッシュアップするのはもちろん、決済や手続き上のストレスを最小限にすることが不可欠といえます。

特に、クレジットカード決済の場合は、有効期限が切れて決済に失敗することをきっかけに離脱してしまうケースは少なくありません。そこで、決済のリトライや洗替の機能があれば安心です。

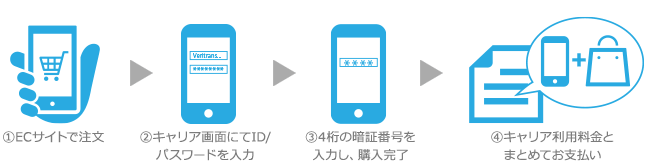

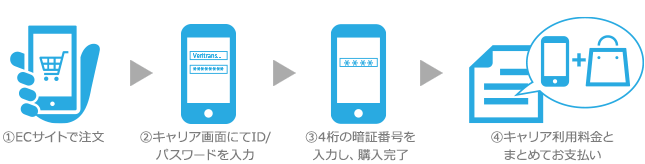

キャリア決済の流れ

DGフィナンシャルテクノロジーの決済サービスについて詳しく知りたい方はこちら

お問い合わせ

お問い合わせ